マンション経営オーナーになるメリット、デメリットとは?リスクや仕組み、アパート経営との違いをわかりやすく解説!

目次[非表示]

- 1.マンション経営とは?

- 2.マンション経営とアパート経営との違いとは?

- 2.1.アパート経営とは?

- 2.2.マンション経営とアパート経営との違いとは?

- 3.マンション経営の仕組み

- 4.マンション経営で儲かるための利回り計算方法

- 4.1.マンション経営の利回りの計算方法とは?

- 4.2.マンション経営の収入

- 4.3.マンション経営の費用

- 5.マンション経営のメリット

- 5.1.家賃収入により安定収入が期待できること

- 5.2.資産形成ができること

- 5.3.確定申告による節税効果が期待ができること

- 6.マンション経営のデメリットやリスク

- 6.1.入居者不在・空室リスク

- 6.2.運用/メンテナンス費用がかかること

- 6.3.物件購入経費が高額なこと

- 6.4.家賃の滞納/未払い問題

- 6.5.入居者間トラブル

- 6.6.売却額が残債を下回ること

- 6.7.自己破産する可能性があること

- 7.マンション経営のリスクを抑える対策

- 7.1.資産価値の落ちない物件を選ぶこと

- 7.2.入居者が入るような部屋を選ぶこと

- 7.3.内覧をすること

- 7.4.資金計画をたてること

- 7.5.修繕や老朽化対策を行うこと

- 7.6.入居者のクレーム対策をすること

- 7.7.保険に加入すること

- 8.マンション経営オーナーになるには?

- 9.マンション経営まとめ

マンション経営とは?

マンション経営とは、マンションを購入し、購入したマンションを第三者へ貸すことで、家賃収入を得る事業です。

ほとんどの方が住宅ローンを組み、マンション経営を始めますが、月々のローン返済は、毎月の家賃収入で返済することが可能です。毎月の収支がプラスになれば、ローン返済金や管理費、固定資産税などを引いても、利益を得ることができます。

毎月安定した家賃収入を得ることができるため、資産運用の手段として、マンション経営を始める人も増加傾向にあります。

20代や30代で、サラリーマンや公務員をしながらマンション経営をしている人も多くいます。

マンション経営とアパート経営との違いとは?

アパート経営とは?

一般的なアパートの部屋数としては、6~8部屋であることが多いです。

アパート経営は、マンション経営と同じく、不動産投資の一つです。

購入したアパートを第三者へ貸すことで毎月安定した家賃収入を得ることができます。

管理運営については、管理業者(サブリース業者)に委託することも可能です。

もしくは、自分で管理運営を行う方もいます。

住宅ローンを組み、アパート経営を始めた場合でも、毎月の家賃収入からローン返済は可能なため、安心してアパート経営を始めることができます。

マンション経営とアパート経営との違いとは?

マンション経営とアパート経営は、同様に所有物件を第三者に賃貸することで、家賃収入を得ます。

アパート経営は、1部屋だけを経営するのではなく、基本的に1棟購入し全部屋の経営を行います。

逆にマンション経営は、いきなり1棟丸ごと購入し経営するパターンは少なく、1部屋を購入し賃貸することで収入を得る場合が多いです。

経営に慣れてきたら、1部屋だけでなく、部屋数を増やすことも可能です。

アパート経営は、丸ごと1棟経営ですが、マンションは1部屋から始められるため、マンション経営のほうが手軽に始めやすい不動産投資として、人気があります。

マンション経営の仕組み

マンション経営とは、マンションを購入、もしくは建設し、第三者に賃貸することで収益を得ることができるビジネスです。

また、所有しているマンションを購入したときの価格より上乗せして売却し収益を得る人もいます。

マンション経営をして得る収益は、家賃収入や売却収益です。

管理会社に管理を委託する場合の費用、マンション購入時に組んだローンの返済費用、毎年発生する固定資産税等がかかるため、それらを差し引いた上で利益を出さなければ意味がありません。

賃貸する物件を取得しただけでは、簡単に収入を得ることができません。

まず、物件を取得する際に、駅からの距離や立地などを調べて、満室経営ができる環境に物件を購入もしくは建設しましょう。

マンション経営で儲かるための利回り計算方法

マンション経営の利回りの計算方法とは?

利回りで、マンションの投資額に対して、どれくらいの収益があったのかを判断します。

マンション経営の利回りの計算方法は、2つありますが、基本的には(年間家賃収入÷物件価格)×100です。この計算方法は、表面利回りと呼ばれています。

年間の家賃収入を物件の購入価格で割った数値になっています。

引用:マンション経営大学

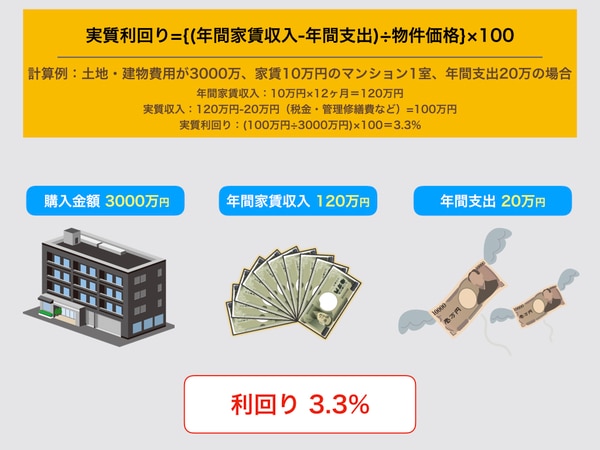

もう1つの計算式は、実質利回りと言って、各種管理費や税金等を考慮して計算する方法です。

引用:マンション経営大学

実質利回りは、年間の家賃収入から管理費や火災保険料、固定資産税、その他手数料などの支出を引いたものを物件購入価格で割ります。

表面利回りは良いが、想定よりも管理費用などがかかり、実質利回りが悪くなったという場合もあるため、この2つの計算方法をきちんと理解してからマンション経営を行いましょう。

マンション経営の収入

マンションを購入、もしくは建設したからと言って安定的な収入を得られるとは限りません。

マンション経営で収入を得るためには、まずは所有物件を第三者に賃貸することから始まります。

マンション経営の主な収入は家賃収入です。

家賃収入は、以下の計算式で算出されます。

家賃収入=マンションの戸数×稼働率×1戸あたりの賃料

ただし、この収入が全て手元に入るわけではありません。

この家賃収入から、管理費や固定資産税、月々のローン返済費などの支出を引いた額が手取りとなります。

家賃収入の他に、駐車場や駐輪場、自動販売機などの設備が敷地内にあると、それらの収入もプラスで入ってきます。

マンション経営は、満室が続けば、安定した収入を得られます。

ただし、空室が続くと、その分の家賃収入が減ってしまうため、空室が出た場合は、すぐに入居者募集を行いましょう。

基本的に、一度家賃が決まってしまえば、最新設備の導入などで値上げをする可能性はあっても、値下がることはありません。

そのため、安定した収益を得ることが可能です。

マンション経営の費用

マンション経営を始める際、マンションを購入するために、ほとんどの人がローンを組みます。

ローンを組むと、事務手数料や保証料が発生しますが、相場は借入額の1%~3%です。

金融機関によっても異なります。

またマンション購入後は、必ず火災保険に加入しましょう。

火災保険料は、毎年保険料を納めるパターンや年間分一括で支払うパターンがあります

基本的には、年単位を一括で支払うパターンのほうが安くすみますが、その場合、最初に負担しなければならない額が大きくなってしまいます。

その他に、マンションを所有すると、不動産取得税を支払わなければなりません。

不動産取得税は不動産の固定資産税評価額に対して3%の税率で課されます。

他に、登記費用として、マンションの所有権移転登記費用や保存登記費用、アパートローン実行時の抵当権設定登記費用なども支払わなければなりません。

中古マンションを購入する場合は、仲介してくれた不動産会社に支払う仲介手数料も支払う必要があります。

購入したマンションの立地などにより異なりますが、今回紹介した費用を全て足すと、マンションを購入する場合は、数千万円~数億円必要となります。

マンション経営のメリット

家賃収入により安定収入が期待できること

毎月決まった額の家賃収入があるため、安定した収入を得ることができます。

マンション経営は、安定した収入が期待できるため、老後の年金代わりにしたいと思い、マンション経営を始める人も多いでしょう。

マンションを購入し、ローンを返済しきるには30~40年かかります。

返済が終わるまでは、家賃収入からローン返済費も引かれてしまいますが、返済が終われば、家賃収入は全額自分のものになります。

資産形成ができること

マンション経営は、購入する際にローンを組むのが一般的ですが、そのため、「金融機関から融資を受けて家賃収入から返済しながら収益を得る」というビジネスモデルになっています。

しかしローン返済が終わってしまえば、金融機関からの借入はなくなるため、家賃収入は丸ごと収益となり、マンションそのものが個人の資産となります。

将来的に安定した資産運用をしたい方には、マンション経営がおすすめです。

確定申告による節税効果が期待ができること

マンション経営は、確定申告による節税が期待できます。

マンション経営をして、赤字になったとしても、確定申告による還付金により黒字に転換できる場合があります。

例えば、マンション経営をしていると、計上できる経費が増えます。しかし、他に給与所得や収入がある場合は、不動産所得の赤字と他の所得を合算することで全体の収支を低くし、税金を減らせる可能性があります。

還付金の額は、物件の大きさや金利などによって異なります。

マンション経営のデメリットやリスク

入居者不在・空室リスク

入居者がいないと、マンション経営は成り立ちません。

空室があるとその分、手元に入ってくるお金は減ります。

設備を整えたり、清掃をし綺麗に保っていても、どうしても空室が出てしまう場合もあります。

商業施設や学校の建設などで、周辺の環境は変わりやすいため、空室問題をコントロールすることは難しいです。

空室の原因を見直し、入居者不在の際の家賃保証や入居者の仲介をしてくれる業者を選んで、リスクを最小限に抑えましょう。

運用/メンテナンス費用がかかること

マンション経営は、入居者に快適な空間を提供するために、物件をいつでも綺麗にしておかなければなりません。

オーナーは、小まめに物件周辺を清掃しましょう。もしくは管理会社に依頼をかけましょう。

修繕だけでなく、日常的に清掃を行う費用も含まれるため、管理費は毎月かかります。

管理費以外にも、大規模な修繕が必要になったときのために、大きい額のお金を積み立てておく必要があります。これを、「修繕積立金」と言います。

物件購入経費が高額なこと

マンションの購入や建設費用は高額なため、まず初めに大きな金額が必要となります。

マンション購入価格以外にも、登録免許税や司法書士に支払う手数料がかかります。

マンション購入後には、不動産取得税を支払う必要があるため、マンション経営を始めたばかりの頃は、経費が収入を上回ることになります。

高額な借り入れが必要になってくる可能性もありますが、マンション経営が安定してきたら、もちろん経費よりも収入のほうが上回るため、軌道に乗るまで少しの我慢が必要です。

家賃の滞納/未払い問題

一棟まるごとマンションを経営する人にとっては、家賃の滞納はとても深刻な問題です。

家賃を滞納されてしまうと、その分の収入がなくなってしまいます。

家賃滞納者には支払いを催促しなければなりませんが、トラブルに発展する可能性や、催促したのになかなか支払ってもらえないなど、またさらに問題が出てくる可能性もあります。

本業をやっている人は、家賃滞納者の対応に時間を取ることが難しいです。そのため、管理会社へ依頼をするほうが現実的です。

入居者間トラブル

マンションは、複数の世帯が一つの建物に住んでいるため、隣人トラブルなども起きかねません。

よくあるパターンは、隣近所から聞こえてくる騒音でトラブルになるケースです。

クレーム源になる入居者には注意をしなければなりませんが、騒音を認めず、やり取りが難航する可能性もあります。

例え、クレームがなかったとしても、入居者間でトラブルがあると、空室の原因になる場合もあるため、適切な対応が必要となってきます。

売却額が残債を下回ること

多くの方が、マンション購入の際にローンを組みます。

余裕を持って返済期間を長めに設定する方もいると思いますが、返済期間を長めに設定して売却したい時期になってもローンが残ってしまう可能性があります。

もし、ローンが残っている状態で売却したい場合は、売却した費用でローンを返済する方法があります。しかし、売却費用だけではローン返済金額に足りない可能性があるため、売却費用に自分で現金を足して、ローン返済を行うことになります。

マンション経営で利益を得るためには、無理のないローン返済額と返済期間を設定しましょう。

自己破産する可能性があること

例えば、購入した家賃を第三者に賃貸し、家賃収入を得ようと思ったが、なかなか入居者が決まらず、家賃を値下げても入居率は変わらず、そのうちローン返済が滞納するようになります。

そうなった場合、ローン返済もできなくなり、自己破産するしかなくなります。

自己破産にならないために、マンション経営にかかる諸費用をきちんと計算し、諸費用がかかった上で、利益になるのかどうかも確認しなければなりません。

購入するマンションの立地なども重要になってきます。

マンション経営のリスクを抑える対策

資産価値の落ちない物件を選ぶこと

マンション経営の成功可否を左右するポイントはは、購入したマンションに長期的な需要があるかどうかで決まってきます。

長期的に需要があるマンションは、人通りが多い、都心部に近いマンションです。

マンション購入時は、そういったマンションを選ぶようにしましょう。

地方のマンションよりは購入価格も高くなってしまいますが、長期的に見た場合、都心部のマンションが需要があります。長期にわたって需要があるマンションを選ぶことにより、長期的に安定した収入を得ることができます。

入居者が入るような部屋を選ぶこと

マンション経営は、入居者がいてこそ、成り立つビジネスです。

空室を出さないためにも、まずは入居者が入るような部屋を選びましょう。

また人気の部屋であれば、入居者が数年で退去した後でも、すぐに入居が決まる可能性が高いです。

どのような物件が人気になるのかというと、オートロック付きなど、セキュリティー設備が充実していること、駅からの距離が近いことなどがあげられます。

マンションを購入する際は、どの層をターゲットにするかなどを決めて、そのターゲットに合った環境のマンションを購入すると失敗することが少ないでしょう。

内覧をすること

競売物件は、内覧ができない可能性があります。

しかし、競売物件の場合は、きちんと内覧をして、初めて価値を見極められるものです。

どんな物件を購入するかで、今後のマンション経営はうまくいくかどうかが決まってきます。

そのため、居住空間の状態はきちんと内覧しておくことをおすすめします。

競売物件でなくとも、安い物件はなんらかの理由があります。

お得な物件ほど慎重に吟味しましょう。

素人では、判断が付きにくい場合もあるため、マンションの販売業者に頼ることも重要です。

資金計画をたてること

マンション経営の利益がどのくらいになるかは、経営を始める前には明確に判断できません。

家賃収入に対して、管理費や手数料などの諸経費やローン返済費用がどのくらいかかるか、マンション経営をする前に細かく計画を立てておく必要があります。

きちんと想定しておけば、空室が出た場合も、ローンが払えなくて困るという状況にはなりません。

また、ローンを組む際は頭金を多めに支払っておくと、ローン返済費用が少なくて済みます。

金利も払わなければならないため、金利のことを考えると、現金で払える分は払っておいたほうが良いです。

修繕や老朽化対策を行うこと

マンションは、築年数が経つと老朽化してくるため修繕や老朽化対策が必須です。

しかし、壊れたら直すという方法をとっていると、余計に費用がかかってしまう可能性があり、あらかじめ修繕工事の計画を立てておくことが重要です。想定外の破損が起こった場合は、すぐに修繕することをおすすめします。

計画を立てておくことで、工事にかかる費用も明確になります。

修繕を業者に依頼する場合、複数の業者に見積もりを出し、費用面だけで判断せず、工事内容や業者の対応も含めてトータルで判断する良いでしょう。

入居者のクレーム対策をすること

複数の入居者がいるため、トラブルが起きることもあります。

クレームがあった際は、迅速に丁寧な対応を心掛けましょう。

問題を感じている人は、クレームを入れてきた人以外にもいるかもしれません。問題に対して迅速に対応しなければ、入居者の定着率にも大きく響いてきます。

運営を管理会社に任せていれば、クレーム対応に熟練のスタッフが対応してくれます。

管理会社に依頼すると費用もかかり、その分利回りは下がりますが、管理会社に適切な対応を取ってもらうことで、入居者の定着率アップにも繋がります。

保険に加入すること

火災や地震といった自然災害は予防することができないため、保険に加入し、備える必要があります。

火災保険は加入している方がほとんどでしょう。

地震保険もありますが、マンションは構造上、地震の揺れには強いため、入る必要があるとは言い切れません。

しかし、地震保険に加入しておくことで、「万が一、災害が起こっても大丈夫」という安心感はあります。

保険に加入したからといって、災害対策を怠るのはよくありません。

保険加入と同時に、被害を最小限に抑えるための工夫を行いましょう。

マンション経営オーナーになるには?

マンションを経営するオーナーになるためには、まずは希望の物件をリサーチしましょう。

駅からの距離は近いほうがいい、都心部がいい、新築がいい、中古がいい、などと希望を洗い出し、希望にあった物件を購入しましょう。

マンションを購入する際に、多くの人がローンを組みます。ローンの審査がおり、物件を購入した後に、登記費用、金融機関へのローンの手数料、火災保険料、管理関係初期費用など諸経費が必要となってきます。

入居者が住める環境になったら、入居者募集を行いましょう。

一般的には不動産会社に仲介手数料や広告費を支払って、チラシやインターネットで入居者を探してもらいます。

本業がある方は、管理会社に手数料を支払って管理業務を委託することがほとんどです。

マンション経営まとめ

マンション経営で利益を出すためには、空室を作らず、満室経営をすることが重要です。

なかなか空室が解消されない場合は、空室の原因を考えた上で、最新設備の導入などを検討しましょう。

ローン返済費用も必要となるため、事前に家賃収入から諸経費を引いて手元に残る金額を計算しておくことも必要です。

マンションを購入し、賃貸するだけでは利益は出ません。

物件を維持するための諸経費もかかってくるため、想定よりも家賃収入から引かれる費用が多いことを覚えておきましょう。