アパート経営に特化した複式簿記の付け方!大家に人気の会計ソフト3選も紹介

「青色申告が得なのはわかっているんだけど、帳簿をつくるなんてムリだよ」という声を耳にします。 たしかに会計の知識が少ない初心者が複式簿記や仕訳帳をつくるのは、とてもたいへんなことでした。

でも、今人気のクラウド会計ソフトなら会計の知識がない人でも複式簿記が作れるように、しっかりとサポートしてくれます。

今回は、青色申告に挑戦できるように、「あぱたい」がアパート経営に必要な複式簿記について解説していきます。

※本記事を資料として見たい方は以下からダウンロード可能です

>>アパート経営に特化した複式簿記の付け方!大家に人気の会計ソフト3選も紹介.pdf

目次[非表示]

- 1.アパート経営に必要な複式簿記と簡易簿記との違い

- 1.1.複式簿記|青色申告65万円控除

- 1.2.簡易簿記|白色申告、青色申告10万円控除

- 2.複式簿記で必ず作成をすべき帳簿|主要簿

- 3.複式簿記で主要簿を補助する帳簿「補助簿」

- 4.帳簿は提出せずに保管!青色申告で提出する書類とは

- 5.青色申告者の帳簿と書類の保存期間

- 6.一体いくら損してる!?意外と知らないアパート経営でお得な4つの制度

- 6.1.1.青色申告特別控除

- 6.2.2.青色事業専従者

- 6.3.3.純損失の繰越と繰戻

- 6.4.4.30万円未満の物品なら全額経費に

- 7.【アパート経営者にオススメ】簡単会計ソフト3選!これで複式簿記も楽々

- 7.1.やよいの青色申告オンライン

- 7.2.マネーフォワードクラウド

- 7.3.freee(フリー)

- 8.えっ!まだ知らないの?2020年分以降の青色申告特別控除の改正

- 9.まとめ

アパート経営に必要な複式簿記と簡易簿記との違い

会社員は会社が税処理をすべてやってくれますが、不動産投資をしている人は自分で確定申告をしなければなりません。 確定申告には「青色申告」と「白色申告」の2種類があり、それぞれ提出する書類と受けられる控除額が違います。

ある一定の基準を満たして青色申告を申請すると、最大65万円の特別控除の特典を受けられるという大きなメリットがあるのです。 ただし65万円の控除を受けるためには、複式簿記といわれる形式で帳簿を作成しなくてはいけません。

「白色申告」と「同じ青色申告でも10万円の控除でよい場合」は、簡易簿記で十分です。 確定申告を受ける前に、まずは複式簿記と簡易簿記の違いについてしっかりと理解しておきましょう。

複式簿記|青色申告65万円控除

65万円の控除を受けるには、まず前提として事業的規模での不動産賃貸業を営み不動産所得を得ていることが、最低条件となります。 事業的規模というのは、いわゆる「5棟10室」といわれているものです。独立した住宅は5棟、アパートなどの貸室は10室以上の物件を所有していることを指します。

「複式簿記と簡易簿記との違い」で説明したように、65万円の特別控除の特典を受けたい場合、複式簿記の作成が不可欠です。

たとえば、仕事に必要な本を5,000円で購入した場合、複式簿記では下記のように記入します。

新聞図書費 |

現金 |

5,000円 |

5,000円 |

お金が5,000円減ったけど、5,000円分の本という資産が増えたというように、お金の流れをプラスマイナスセットで記録するのが複式簿記だよ

だから手元に残る財産や損益が、より正確な数字として帳簿に残ります。

なみに青色申告の場合、赤字になったら翌年以降の黒字と相殺して税金額を減らすことができます。

青色申告をする場合は青色申告承認申請書の提出が必要

青色申告を利用するには、事前に「青色申告承認申請書」を税務署に提出しなくてはいけません。

これは期限が決まっていて、青色申告を受けようとする年の3月15日までに必ず届ける必要があります。 もし1日でも遅れれば、残念ながらその年は青色申告を利用することができません。 また1月1日から1月15日の間に新しく不動産賃貸業をスタートしたら、申請期限は3月15日です。 1月16日以降開業の場合は、開業後2か月以内に申請するように決まっています。期限を忘れないようにしてください。

簡易簿記|白色申告、青色申告10万円控除

青色申告を申請しなければ、自動的に白色申告になります。白色申告は記載が簡単な「簡易簿記」でいいのです。事務作業が大幅に軽減されるというメリットがあります。 簡易簿記は複式簿記とは違い、項目と金額を単純に記録していくだけ。

基本的にこずかい帳や家計簿と同じだね。なにに対していくら使ったのかがわかればいいです。また青色申告でも控除額が10万円でいいのであれば、複式簿記ではなく簡易簿記で大丈夫。

規模が小さいアパート経営をスタートさせたばかりのサラリーマン大家さんは、とりあえず手間がかからない10万円控除の青色申告を選択するのも、いい方法ではないでしょうか。

税金に関するお役立ち資料ダウンロードならこちら

複式簿記で必ず作成をすべき帳簿|主要簿

主要簿は「仕訳帳」と「総勘定元帳」から構成されています。 アパート経営の取引を記録する帳簿には、いろいろな種類があり「主要簿」と「補助簿」のふたつに大きくわけられます。

実際に税務署に提出する「貸借対照表」(B/S)と「損益計算書」(P/L)のもとになるデータになるカニ。

仕訳帳

仕訳帳とは、日々おこなわれるすべての取引を日付順に記録しておく帳簿。とにかく仕訳帳がすべての大元のデータとなります。

仕訳帳への記入のルールとして、まずは「仕訳」について知っておく必要があります。

仕訳とは簡単にいえば、取引を「借方」と「貸方」に分類することカニ。[/surfing_voice] どのように記入するかですが、記入欄を左:「借方(かりかた)」、右:「貸方(かしかた)」という名前でわけます。

たとえば、家賃収入80万円が銀行口座に入金された場合、下記のように記入します。

借方 |

貸方 |

普通預金 |

不動産所得 |

80万円 |

80万円 |

基本的に、借方がプラス/貸方がマイナスと考えてください。

この場合、借方である普通預金にお金が入ったので80万円のプラスになります。

仕訳をすると、同時に不動産所得が入る権利を使ってしまったので80万円のマイナスも発生します。複式簿記ではひとつの取引は、トータルでプラスマイナスゼロという考えかたです。 記入の際、各取引はそのまま書くのではなく、分類されたグループごとの名前を使用します。このグループ名を「勘定科目」といいます。

たとえば携帯電話の通話料を払った場合は携帯電話料金ではなく、「通信費」という科目をつかうのが一般的です。 同じようにインターネット料金・固定電話料金・切手代など、すべて通信費となります。

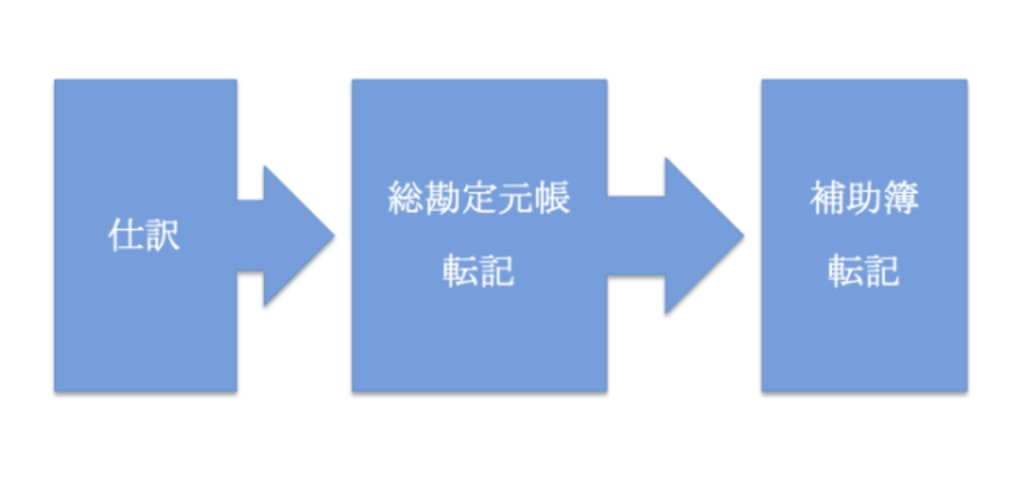

総勘定元帳

仕訳帳はすべての取引を日付順に記録します。しかしそれだけでは勘定科目ごとのお金の流れがわかりにくいです。 そこで、仕訳帳に記入した取引をすべて、一度勘定科目ごとに「総勘定元帳」に転記します。 そのあと現金出納帳など、特定の取引詳細をまとめる補助簿とよばれる帳簿にも転記します。

今は会計ソフトを使用することが多いです。自動的に仕訳・転記されますが、この流れは頭に入れておきましょう。

複式簿記で主要簿を補助する帳簿「補助簿」

日々の取引を勘定科目ごとにまとめた「総勘定元帳」で、「貸借対照表」(B/S)と「損益計算書」(P/L)は作成できます。 ただ、特定の科目についてくわしく調べたいときには、さらに詳細に記録した帳簿があったほうが便利です。

この詳細をまとめた帳簿のことを「補助簿」といいます。 補助簿にはいくつか種類があり、10万円控除には下記の5つの補助簿が必要です。

- 現金出納帳

- 売掛帳

- 買掛帳

- 経費帳

- 固定資産台帳

65万円控除を受けるには、上記にプラスして「債権債務等記入帳」が求められます。

1.現金出納帳

現金出納帳は、日々の現金の動きを記録した帳簿です。いうなれば家庭における家計簿のような役割といえるでしょう。

- 取引年月日

- 科目

- 適用(詳細)

- 収入額

- 支出額

- 差引残高

を日付順にすべて記入します。 現金出納帳を見れば、どことどんな取引をして、今どのくらい手元に現金があるのかが一目瞭然です。

ポイントとしては、記帳残高と実際手元にある現金をピッタリと一致させることです。そのためにも不明な点が確認できるうちに、忘れずにこまめに記入してください。

2.売掛帳

商品を売れば、当然売り上げに計上されます。ただし商品が売れたからといって、その場ですぐに代金をもらえるとは限りません。

支払いは何か月か先になるというのも、よくあることです。このように後から入金が発生する契約は、売り上げとは別にわけて売掛帳に記入して管理します。 売掛金はあくまでも予定です。いつ入金予定なのかきちんと把握しておかなくてはいけません。 実際に入金されたら、回収金額として売掛帳から差し引きます。

売掛金の入金が仕入れの支払いよりも後からになる場合、売掛金が多すぎれば、キャッシュフローを悪化させる原因になります。

3.買掛帳

買掛金は売掛金とちょうど真逆と考えれば、わかりやすいです。その場で支払いをせずにツケで商品を購入した場合に買掛金が発生します。 帳簿への記入も、売掛金を逆にしただけ。

同じ会社からいろいろな種類の商品を購入した場合、種類や数が混同してしまうことがあります。型番などもきちんと記録しておいてください。

4.経費帳

経費帳は、仕入れ以外の必要経費をまとめた帳簿です。

経費には、

- 水道光熱費

- 通信費

- 租税公課

- 接待交際費

- 給料賃金

など、たくさんの科目があります。

経費は先ほど説明した現金出納帳にも記載はされていますが、あくまでも現金を中心とした帳簿です。科目ごとにどのくらい経費を使っているかは、すぐにはわかりません。

そこで科目ごとにまとめて記録して、経費の集計を簡単にできるようにしたわけです。

5.固定資産台帳

固定資産となる資産を購入した際に、記録しておく帳簿を「固定資産台帳」といいます。 固定資産には、10万円以上の建物・車両・備品などがあります。

建物や機械など長期間所有するものには、「減価償却」という考えかたを適用するのが一般的。 年数が経過するごとに固定資産の価値は目減りします。そこで税額計算の際には、その目減り分を考慮して計算されるのです。

その基になるのが、固定資産台帳です。「貸借対照表」(B/S)と「損益計算書」(P/L)では、わからない固定資産の詳細をこの帳簿で管理していきます。

債権債務等記入帳

65万円の控除を受けるには、先ほどの5つの帳簿の他に「債権債務等記入帳」が必要です。 債権債務等記入帳は単体の帳簿ではなく、いくつか種類があります。

帳簿名 |

概要 |

預金出納帳 |

日々の預金の動きを記録 |

受取手形記入帳 |

受取手形の動きを記録 |

支払手形記入帳 |

支払手形の動きを記録 |

特定取引仕訳帳 |

棚卸資産など特定の取引に関する仕訳帳 |

特定勘定元帳 |

他の帳簿に載っていない科目に対しての勘定元帳 |

65万円の控除を受けるには、すべての科目について帳簿を作成することを求められるということです。

65万円控除を受けるなら、債権債務等記入帳も忘れずに!

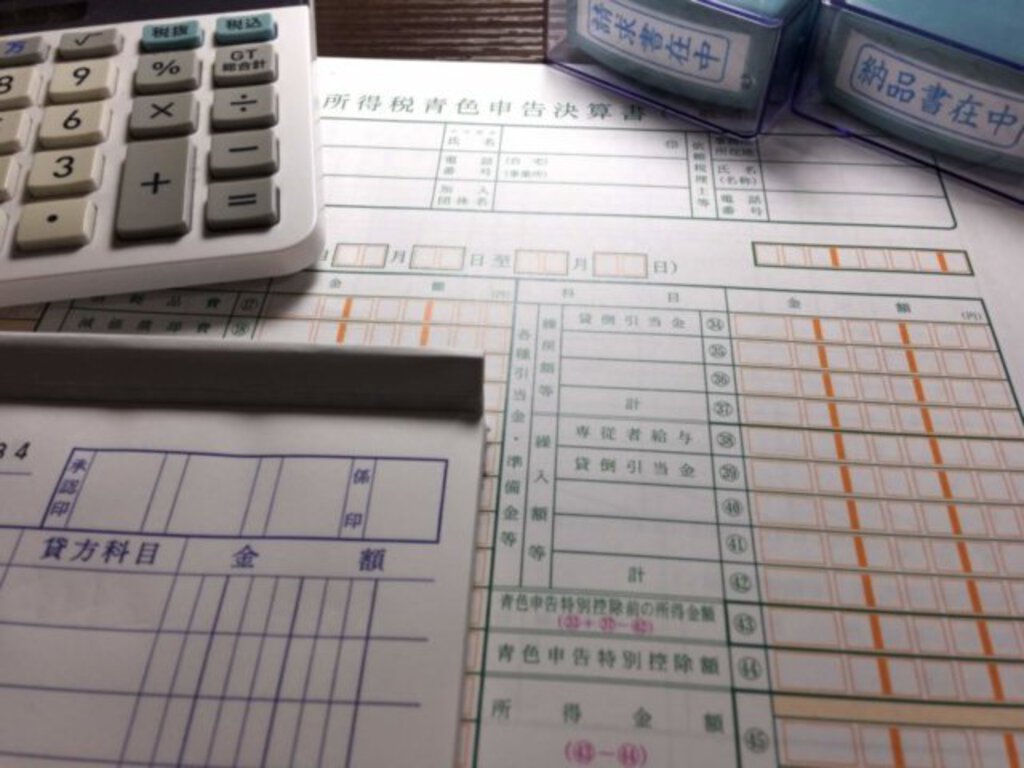

帳簿は提出せずに保管!青色申告で提出する書類とは

これまで帳簿について重要性をくわしく解説してきました。しかし、実は確定申告時に帳簿を提出する必要はありません。 青色申告で提出する書類は全部で3つ。

- 青色申告承認申請書

- 確定申告書B

- 青色申告決算書(「貸借対照表」(B/S)、「損益計算書」(P/L)

このなかで青色申告承認申請書は確定申告時ではなく、事前に税務署に申請します。

確定申告当日に提出するのが、残りふたつです。これらの基となった帳簿類は提出の必要はありませんが定められた期間、保管しておいてください。

青色申告者の帳簿と書類の保存期間

青色申告では帳簿類は提出しませんが、必要に応じて開示できるように一定期間保存する必要があります。

書類 |

保存期間 |

|

帳簿 |

仕訳帳、総勘定元帳、現金出納帳、売掛帳など |

7年

|

決算書類 |

損益計算書、貸借対照表、棚卸表など |

7年

|

現金預金など |

領収書、預金通帳など |

7年

|

その他書類 |

請求書、見積書など |

5年

|

帳簿や「貸借対照表」(B/S)・「損益計算書」(P/L)などの重要書類の保管期間は7年。見積書などの補助的書類は5年です。

帳簿書類を電子データで保存する場合

帳簿や書類は、紙ベースでの保存が基本です。しかし、事務作業や保存スペースの負担軽減のため、ハードディスクなどに電子データのまま保存できるようになりました。 ただ勝手に電子データ保存を選択することはできず、事前に税務署に申請する必要があります。

また、パソコン・モニター・プリンターなどを用意して、要請があればすぐにデータを確認できるようにしておかなくてはなりません。

一体いくら損してる!?意外と知らないアパート経営でお得な4つの制度

青色申告のメリットについて知らないままでいると、大きく損をする可能性があります。 ここでは青色申告を受けることで得られる4つのメリットについてくわしく解説します。

1.青色申告特別控除

この青色申告特別控除が、青色申告の最大のメリットです。

事業的規模の不動産賃貸業を営む人が、「複式簿記での帳簿作成」「「貸借対照表」(B/S)・「損益計算書」(P/L)の提出」を伴う青色申告をすれば、所得から65万円が控除されます。 もし事業的規模でなければ、控除額は10万円になります。 提出期限があり、3月15日までに確定申告を受けることが絶対条件です。

もし期限に間に合わない場合は青色申告を利用することはできませんし、当然控除もありません。

2.青色事業専従者

白色申告の場合、生計が同じ配偶者もしくは親族が納税者の不動産事業で専属に働いていれば、

- 配偶者:86万円

- 配偶者以外:50万円

まで控除してもらえます。

これが青色申告になると、あまり極端に高額でなければ給与を全額経費にできます。

代わりに配偶者控除は使えなくなります。

3.純損失の繰越と繰戻

アパート経営で赤字になったら、翌年以降3年間で黒字が出たときに、利益を相殺することができます。 仮に前年に200万円の赤字が出たとします。今年200万円の利益が出れば、プラスマイナスゼロで利益が出ていないとみて、支払う税金を抑えられるわけです。

また前年も青色申告なら、前年の所得からマイナス分を差し引いて、前年所得税から還付してもらえます。

4.30万円未満の物品なら全額経費に

通常10万円以上の建物・備品などは、減価償却に応じた税金を払わなくてはなりません。

ところが青色申告には「少額減価償却資産の特例」があり、30万円未満のものであれば、全額その年の経費に算入できるのです。 これは2020年(平成32年3月31日)までの特例措置ですが、利用しない手はありません。 ただし、合計300万円という上限があります。

【アパート経営者にオススメ】簡単会計ソフト3選!これで複式簿記も楽々

不動産経営者であれば、青色申告一択です。さらに65万円控除を受けるために、できるだけ早く複式簿記を導入してください。 ただ複式簿記は、簿記の知識がないと作成がむずかしい面があります。初心者は仕訳の段階で、作業がストップしてしまうでしょう。

そこをサポートしてくれるのが「会計ソフト」です。 エクセルで作ればいいという話も耳にしますがメリット以上のデメリットがあり、あまりオススメできません。

【メリット】

- むずかしいソフトの選定や操作を覚える必要がない

- 初期費用が安い

【デメリット】

- 知識がないと作成がたいへん

- トラブル時のサポートがない

会計ソフトはもちろんエクセルより費用はかかりますが、圧倒的に手間がかかりません。

会計知識があまりない初心者でも簡単に帳簿を作成できるのが、会計ソフトの最大のメリット。

また現在では現金でのやり取りよりも、オンラインでの取引が全盛です。オンライン会計ソフトであれば、銀行取引など、現金取引以外の入力がすべて自動でおこなわれます。 なお下記がこれから紹介する3つのクラウド会計ソフトの業界シェアです(2019年3月時点)

- 弥生:57.0%

- マネーフォワードクラウド:21.5%

- freee:18.2%

弥生は白色申告も含めてなので、青色申告に限定すれば数字は変わります。いずれにしても上位3社で96.7%と圧倒的なシェアを占めています。

やよいの青色申告オンライン

会計ソフトといえば「弥生」といわれるくらいの超有名ソフトです。 他のメーカーは青色申告・白色申告が1本のソフトで完結するのに対して、「やよいの青色申告オンライン」は、青色申告に特化しています。

白色申告を選択する人は、白色申告オンラインを契約しなくてはなりません。

【特徴】

やよいの青色申告オンラインも、他のソフトからの乗り換えに関して大きな問題はありません。 自動入力もスムーズですし、手動入力も難しさはとくになく、シンプルにサクサクと入力できます。 連携金融機関も十分な数といっていいでしょう。

ただ、不動産経営に特化せずに考えた場合、クラウドソーシングなどのサービスに未対応であるなど、若干連携に弱さを感じます。

【オススメ料金プラン】

- ベーシックプラン:年額12,000円

マネーフォワードのベーシックプランと金額的に同ランクのセルフプランには、一切サポートがつきません。 そのため会計知識に自信がない場合は、ベーシックプラン(電話サポートつき)一択となります。

公式サイトはこちら>>やよいの青色申告オンライン 公式サイト

出典:2分でわかる!「やよいの青色申告/白色申告オンライン」紹介ムービー

マネーフォワードクラウド

元々「マネーフォワード」という資産管理アプリで有名だった、株式会社マネーフォワードが販売しているクラウド型会計ソフト。

【特徴】

とにかく自動取得できる提携金融機関の数が多く、全部で3,608機関とNo.1を誇っています。 銀行や各種クレジットカード・電子マネー、またAmazonなどの通販サービスにも対応していてとても便利。

弥生会計・会計王・勘定奉行・やるぞ!青色申告・freeeなど多数の会計ソフトから、ファイル読み込みだけで簡単に乗り換えできるのも大きなメリットです。

【オススメ料金プラン】

- ベーシックプラン:月額800円/年額8,800円

上位プランに、年額17,200円の電話サポートつきプランがありますが、チャットサポートのあるベーシックプランで十分でしょう。 もちろん、仕訳件数は無制限ですし、アプリもあるのでスマホやタブレットでも作業ができます。

公式サイトはこちら>>

出典:「Money Forwardクラウド」で確定申告はここまでラクになる

freee(フリー)

Googleから独立した佐々木大輔氏が創立した「freee」は、クラウド会計ソフトの先駆けとなった会社です。

【特徴】

自動入力や使い勝手など他のソフトと比べても、なんら劣るところはありません。入力も非常に楽です。 ただし入力の形式が独特で、慣れるまで少し苦労するかもしれません。経理の知識のない人にも簡単に入力ができるように配慮した結果、知識のある人にはかえって困惑してしまうインターフェースになっているからです。

しかし、初期設定さえきちんと完了すれば、誰にでも入力しやすいでしょう。

【オススメ料金プラン】

- スタンダード:月額1,980円

最上位のプレミアムは月額3,980円と高額なので、1番安い「スターター」と「スタンダード」の2択になります。 とはいえ、スターターは領収書の画像取り込み自動仕訳や消費税申告に対応していません。

チャットサポートはありますがスタンダードのサポートが優先され、時間がかかる場合があります。 スタンダードをオススメします。

公式サイトはこちら>>クラウド会計ソフトfreee 公式サイト

この記事を読んだ方に人気のお役立ち資料

>>アパート経営シミュレーション無料エクセルソフト5選.pdf

えっ!まだ知らないの?2020年分以降の青色申告特別控除の改正

実は2018年に非常に大きな税改正がありました。 今までは10万円もしくは最大65万円の控除を受けられました。しかし、2020年分(平成32年)の確定申告から控除額が変更になります。

ただし一定の条件を満たす場合に限り、65万円の控除が継続になります。

青色申告特別控除額65万円から55万円に引き下げ

まず10万円の控除を受ける要件は、今までと変わらず、簡易簿記で大丈夫です。

しかし、65万円の控除の要件であった

- 複式簿記

- 「貸借対照表」(B/S)・「損益計算書」(P/L)の提出

- 3月15日までに提出

上記3点をクリアーしても、これからは控除額が55万円に引き下げられることになりました。

青色申告特別控除額65万円の適用を受けるには

先ほどの3点以外に、新たに定められた要件のうちどちらかを満たせば、今後も継続して65万円の控除を受けられます。

- e-taxによる申請(電子申請)の利用

インターネットを使って納税の申告をするシステムを「e-tax」といいます。 つまりパソコンからe-taxを利用して、確定申告と「貸借対照表」(B/S)・「損益計算書」(P/L)の提出をする必要があるということです。

e-taxには、まずマイナンバーの取得が必要ですし、カードリーダーも用意しなくてはなりません。期限に遅れることがないように、早めに準備しておきましょう。

- 電子帳簿保存を利用

今まで帳簿類は、紙ベースでの保存が基本とされてきました。しかしコスト削減の観点から、ハードディスクなどに電子データで保存することが可能になったのです。 注意すべきなのは、事前に税務署に電子帳簿保存の申請が必要なこと。

勝手に電子保存しても認められず、65万円の控除の要件にはなりません。 また開示請求があった場合のために、パソコンやモニター・プリンターなどを設置することも義務づけられています。

継続して65万円控除を受けられるようにしましょう!

まとめ

アパート経営をしている人は白色申告ではなく、青色申告を受けるべきです。

最大のメリットは「65万円の特別控除」が受けられることです。 そのためには、複式簿記で取引を記録して、仕訳帳・総勘定元帳などの帳簿を作成しなくてはなりません。 たしかに帳簿作成は手間がかかりますが、今はクラウド会計ソフトを上手に取り入れることで、非常に簡単に帳簿を作成できます。

ぜひここで得た知識を活かして、複式簿記にチャレンジしてください。

この記事を読んだ方に人気のお役立ち資料

>>アパート経営は何業?【業種を書く5つの場面別】確定申告やローン、子供の学校は?

こちらの記事ではサラリーマン向けのはじめての確定申告についてステップバイステップでお伝えしています>>アパート経営の確定申告【初めてのサラリーマン用】3ステップマスター方法