マンション経営の初期費用はいくら必要?自己資金やランニングコストをわかりやすく解説!

マンション経営をはじめるにあたって、収益ばかりに目が向きがちですが、収益を考えるのであれば、費用についても考慮する必要があります。

「なにが」「いつ」「いくら」支払うべきなのか知っておかないと、思わぬところで資金不足になりかねません。特にマンション経営をはじめる際に必要となる初期費用と、毎月発生するランニングコストは重要です。

そこで今回は、マンション投資にかかる初期費用とランニングコストそれぞれについて、内訳と目安額を解説します。

目次[非表示]

- 1.マンション経営の初期費用の内訳とは?

- 1.1.建物の取得費用

- 1.2.登記費用

- 1.3.仲介手数料

- 1.4.ローン等の事務手数料

- 1.5.各種保険料(火災保険・地震保険)

- 1.6.税金①不動産取得税

- 1.7.税金②印紙税

- 1.8.入居者募集費用

- 2.マンション経営の維持費用と相場

- 2.1.ローン返済費用

- 2.2.管理委託費用

- 2.3.修繕/リフォーム費

- 2.4.各種保険料(火災保険・地震保険)

- 2.5.共用部分の光熱費

- 2.6.税金①(取得税・住民税)

- 2.7.税金②固定資産税

- 3.ケース①7,000万の物件の場合

- 3.1.初期費用の内訳(自己資金やローン資金)

- 3.2.ランニングコスト

- 4.ケース②500万の物件の場合

- 4.1.初期費用の内訳(自己資金やローン資金)

- 4.2.ランニングコスト

- 5.マンション経営のメリット

- 6.マンション経営のデメリット・リスク

- 7.まとめ

マンション経営の初期費用の内訳とは?

マンション経営をおこなうための「初期費用」には、マンション代金のほか、登記やローン手続きにかかる費用や専門家への報酬、各種税金、保険料などの「諸費用」がかかります。諸費用の一般的な目安は、不動産物件価格の5%~10%程度です。

ここでは初期費用の内訳ごとに内容を解説します。

建物の取得費用

購入する不動産物件の代金です。

物件を取得するエリア、建物の構造や大きさ、中古か新築かによって幅があります。中古区分マンションであれば、数百万円から購入できる物件もたくさんあります。新築マンションを建築・購入する場合は数千万円~数億円と費用は高額になるでしょう。

ただし、マンションなど高額な不動産投資物件を購入する場合、不動産投資ローンを利用して金融機関から購入代金を借入れをおこないます。

そのため初期費用として支払うのは、物件代金の一部を「頭金」として支払うのが一般的です。頭金の額は決まっていませんが、相場は物件価格の10%~30%程度になります。

登記費用

マンションを購入した際には、「所有権移転登記」や「所有権の保存登記」が必要です。また不動産投資ローンを利用する場合は「抵当権設定登記」も必要になります。

これら登記にかかる費用が「登録免許税」です。

登録免許税は固定資産税評価額に対して以下の税率で課税されます。

【登録免許税の税率】

・所有権移転登記(土地) : 2%(令和5年3月31日まで1.5%)

・所有権移転登記(建物) : 2%

・所有権の保存登記 : 0.40%

・抵当権設定登記 : 0.40%

また、登記手続きを司法書士に依頼する場合は、その報酬も必要です。報酬額は司法書士によって異なりますが、相場は10~15万円程度です。

仲介手数料

「仲介手数料」は、不動産物件を不動産仲介会社に仲介してもらい購入した際、不動産仲介会社に支払う成功報酬です。

仲介手数料は上限額が宅地建物取引業法の第46条にて決められており、下記のようになっています。

【仲介手数料の上限額】

・200万以下の部分 :取引額の5%以内+消費税

・200万円を超えて400万円以下の部分:取引額の4%以内+消費税

・400万円超の部分 :取引額の3%以内+消費税

参照:e-Gov『宅地建物取引業法』

取引額が400万円を超える場合は、下記の計算式を利用すると簡単に仲介手数料の上限額を算出することができます。

【仲介手数料額の計算(物件価格が400万円を超える場合)】

・仲介手数料 = 売買価格 × 3% + 6万円 + 消費税

ローン等の事務手数料

金融機関の不動産投資ローンを利用してマンション購入代金を借入れる場合は、ローン手続きのための「事務手数料」が必要です。

事務手数料は、借入金額に関わらず一定の金額を支払う「定額型」と、借入金額に対して設定された割合で事務手数料を支払う「定率型」の2種類があります。

それぞれの目安は、定額型で3万円~10万円、定率型で1%~3%になります。ただし、金融機関によって設定額や率が異なるため、詳細は各金融機関で確認してください。

また、金融機関から借入れした場合、貸し倒れを防ぐためにローン保証会社と契約する場合があります。その際は保証会社に「保証料」を支払いますが、保証料不要という金融機関もあるので、こちらも詳細についてはそれぞれ確認してください。

各種保険料(火災保険・地震保険)

火災や地震、台風などの「災害」で大事なマンションが被害を受けた場合、被害額を軽減するためにも各種損害保険に加入することが求められます。また、火災保険加入が融資を受ける条件のひとつにしている金融機関もあるため確認をおこないましょう。

所有するマンションの構造や大きさ、補償内容、契約期間によって保険料が大きくことなります。RC造マンションで月払いでは、区分マンションで月額1万円程度、一棟マンションは月額10万円以上が目安です。

税金①不動産取得税

マンションなどの不動産を取得した場合、「不動産取得税」が発生します。

不動産所得税は、不動産の固定資産税評価額に対して3%(*)の税率で課税されます。(*土地および家屋に対して令和6年3月31日までの特例税率。標準税率は4%)

参照:国土交通省『不動産取得税に係る特例措置』

また、一定の条件を満たすことで控除を受けられる場合もあります。

なお、不動産所得税の課税率については都道府県によって異なる部分があるので、詳しくは各自治体で確認してください。

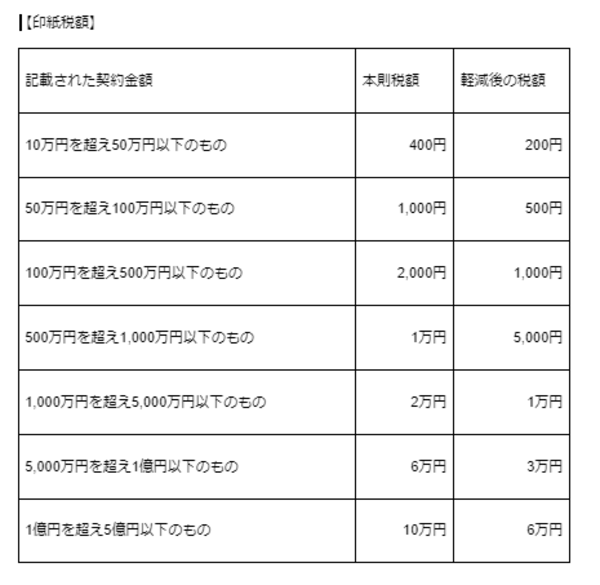

税金②印紙税

不動産売買契約書と金銭消費貸借契約書(融資を受ける際の契約書)には、売買契約の金額によって「印紙税」が発生します。

不動産売買契約では、通常契約書を2通作り、売主・買主双方で保管することが一般的なため印紙は2枚必要になりますが、1通をコピーすることも可能です。

また、2022年(令和4年)3月31日までに作成される土地建物売買契約書のうち、契約金額が10万円を超えるものについては軽減措置の対象となります。

参考:国税庁 『印紙税の軽減措置の延長について』

入居者募集費用

国土交通省の告示では、宅地建物取引業者が仲介手数料とは別に報酬を受け取ることは禁止されています。

参考:国土交通省『宅地建物取引業法 法令改正・解釈について』

ただし特別な広告などにかかる費用については、別途大家さんが仲介業者に広告料として支払うことが半ば慣習化されています。

特に早く空室を埋めたい場合は、入居付けの成功報酬として『広告料(AD)』を不動産会社に支払うのもひとつの方法です。

仲介業者からみると、成約時に受け取れる仲介手数料とは別に報酬を得ることができるため、積極的に広告料付きの物件を入居希望者に紹介してくれるため、成約率が高くなる効果があります。

広告の相場はエリアや競争の度合い、空室期間の長さによって異なりますが、家賃の0.5~2ヶ月が一般的です。

マンション経営の維持費用と相場

マンションを賃貸することで家賃収入を得る過程では、さまざまな維持費用(ランニングコスト)がかかります。

ここでは、一般的なマンション経営に必要な費用とその目安を紹介します。

ローン返済費用

マンション購入にあたって金融機関の不動産投資ローンで融資を受けた場合は、毎月ローンの返済額を支払う必要があります。

ローン返済額は、借入額や返済期間、金利によって異なりますが、借入金の元本分と利息を合わせた額を毎月支払います。

なお、ローン返済額は、マンション経営をする上でもっとも高いランニングコストとなります。そのため、マンション購入費用を借入れる際は家賃収入とのバランスを考え、無理のない返済額を設定しましょう。

管理委託費用

一棟マンションの管理を管理会社に委託する場合、管理委託費用を支払う必要があります。

管理会社や委託する内容によって管理費用は異なりますが、管理全般(入居付けや入退去管理、家賃管理、クレーム対応などの賃貸管理、日常清掃やメンテナンスなどの建物管理)を委託する場合は家賃の5%~8%程度が一般的な相場になります。

なお、区分マンションの場合、建物管理についてはマンションで決まっているため自分で選ぶことはできません。賃貸管理のみを委託することになります。

修繕/リフォーム費

入居者が退去した後におこなう原状回復のための室内クリーニングやリフォーム費用、設備の故障など突発的な修繕費もランニングコストとしてはずせません。

また、一棟マンションの場合は、10~15年ごとにおこなう屋根の葺き替えや外壁塗装などの大規模修繕工事のための費用を毎月の家賃収入から積立てておきましょう。

修繕費やリフォーム費用額は、入退去の状況や設備の状態によって毎年変動しますが、家賃収入の5%~7%程度が目安です。また、大規模修繕積立金については、マンションの規模によって必要な金額を決めるとよいでしょう。

各種保険料(火災保険・地震保険)

初期費用でも記載したように、大事なマンションを守るためにも、損害保険に加入することは非常に重要です。

火災保険には、毎年保険料を納めるパターンのほか、5年契約・10年契約などで契約期間分の保険料を一括で支払うパターンなどがあります。

総額でいえば、長期間まとめて支払ったほうが安くなりますが、1度に支払う額が大きくなってしまいます。そのかわり、契約期間中に火災保険料が値上げされても影響を受けません。

契約期間が短ければ、都度支払う額は少なくて済みますが総額が高くなってしまいますが、契約期間が短いので、ほかの保険会社や契約内容に変更しやすいです。

どちらもメリット・デメリットがあるため、捻出できる費用や補償内容を吟味したうえで、無理のない範囲で選ぶとよいでしょう。

共用部分の光熱費

一棟マンションの場合、階段や廊下、エントランスといった「共用部分」があります。

これら共有部分で使用する光熱費(電気代や水道代、エレベーターメンテナンス費用など)は、入居者から家賃と一緒に集金する「共益費」や「管理費」が充てられますが、不足分についてはオーナーが負担します。なお、光熱費の目安は10万円程度見積もっておけば十分です。

税金①(取得税・住民税)

マンション経営で収益を得た場合は、所得税と住民税がかかるため、確定申告をおこなう必要があります。

1年間の家賃収入から経費を差し引いた「不動産所得額」よって税率が決まり、所得税と住民税が課されます。

課せられる税率は以下のようになります。

参考:国税庁 『No.2260 所得税の税率』

【住民税率と計算方法】

標準税率(所得割):10%(都道府県民税4% + 市区町村税6%)

計算方法:住民税=所得割+均等割

*均等割は、一定以上の所得に定められた額で一律に課税される。自治体によって異なる。

なお、不動産投資で赤字が出た場合は、本業の所得(給与所得など)から赤字分を差し引く「損益通算」をおこなえます。

税金②固定資産税

不動産投資にかかわらず、土地や建物を所有している間は「固定資産税」の納税義務が発生します。

固定資産税の税率は、原則として1.4%(税率は市区町村によって異なる場合があります)になり、計算式は以下の通りです。

【固定資産税の計算式】

固定資産税額 = 固定資産税評価額 × 1.4%

ここで注意したいのは、固定資産税の計算に使用されるのは「固定資産税評価額」であって、物件価格ではないことです。

なお、固定資産税にはさまざまな軽減措置があるため、物件によっては特例により減額されることもあります。

ケース①7,000万の物件の場合

ここでは、7,000万円のマンション物件を購入した場合に必要となる初期費用とランニングコストについて、それぞれの目安額をまとめました。

なお、各項目の一般的な目安をもとに計算しましたが、中には物件の詳細によって変動するものもあるため、あくまで「おおよその額」として考えてください。

物件:一棟マンション(中古)

価格:7,000万円

戸数:22戸(1K)

年間想定家賃(満室時):624万円

借入金額、金利、借入期間:6,300万円(頭金700万円)、2.8%、35年

初期費用の内訳(自己資金やローン資金)

前述のように、マンション購入時に必要な初期費用目安は、頭金が物件価格の10%~30%、諸費用が物件価格の5%~10%程度、合計15%~40%ほどかかります。

・建物の取得費用(頭金):700万円

・登記費用(登録免許税+司法書士報酬):約87万円+10万円

・仲介手数料:237.6万円

・ローン等の事務手数料(融資額6,300万円):約100万円

・火災保険・地震保険料(10年):約36万円

・不動産取得税(評価額が購入価格の70%):約50万円

・印紙税(売買契約書、金銭消費貸借契約書 各1通):9万円

初期費用の合計は1,229.6万円、物件価格の約17%(うち頭金10%、諸費用7%)になります。

ランニングコスト

ここでは毎月必要となるランニングコストの目安をまとめました。

・ローン返済費用:約23.5万円

・管理委託費用(5%):約2.6万円

・修繕/リフォーム費(7%):約3.6万円

・火災保険・地震保険料(10年36万円):3,000円/月

・共用部分の光熱費:約8万円

月ごとに必要となるランニングコストは、約38万円になります。

なお、上記のほかに、固定資産税(評価額が購入価格の70%の場合)が年間で約68.8万円、

所得税・住民税が約38万円必要です。

ケース②500万の物件の場合

今度は物件価格500万円の区分マンションを購入した場合に必要となる初期費用とランニングコストについて、それぞれの目安額をまとめました。

こちらも各項目の一般的な目安をもとに計算しましたが、中には物件の詳細によって変動するものもあるため、あくまで「おおよその額」として考えてください。

物件:区分マンション(中古)

価格:500万円

間取り:1K

年間想定家賃(満室時):38.4万円

借入金額、金利、借入期間:350万円(頭金150万円)、2.15%、26年

初期費用の内訳(自己資金やローン資金)

・建物の取得費用(頭金):150万円

・登記費用(登録免許税+司法書士報酬):約6.1万円

・仲介手数料:23.1万円

・ローン等の事務手数料:約5万円

・火災保険・地震保険(5年):約3万円

・不動産取得税(評価額が購入価格の70%):0円

・印紙税(売買契約書、金銭消費貸借契約書 各1通):1.5万円

初期費用の合計は188.7万円、物件価格の約37%(うち頭金30%、諸費用7%)になります。

ランニングコスト

ここでは毎月必要となるランニングコストの目安をまとめました。

・ローン返済費用:約1.46万円

・管理委託費用(3%):約1,000円

・修繕/リフォーム費(7%):約2,000円

・火災保険・地震保険料(5年3万円):500円/月

月ごとに必要となるランニングコストは、約1.8万円になります。

なお、上記のほかに、固定資産税(評価額が購入価格の70%の場合)が年間で約4.9万円必要です。所得税がついては、不動産所得が20万円以下なので確定申告は不要です。

ただし、マンション投資が赤字の場合は給与所得などと「損益通算」をおこない赤字を相殺することで、所得税が安くなる可能性があります。

マンション経営のメリット

マンション経営は、ほかの投資方法と比べると初期費用が多くかかりますが、その代わり、安定した家賃収入を長期に渡って得ることができるため、資産形成に役立ちます。またマンション経営をすることで相続税対策にもつながります。

資産形成

金融機関から融資を受けてマンション経営をおこなうことで、「レバレッジ効果」を得られ、融資を受けない場合に比べて、より早く大きな資産を形成することが可能です。

不動産投資におけるレバレッジ効果とは、「少ない資金でより多く利益を得る」ことを意味します

たとえば、価格1,000万円、年間家賃収入80万円の区分マンションを自己資金1,000万円で現金一括購入した場合の利回りは8%です。

しかし、自己資金1,000万円を初期費用(頭金+諸費用)として金融機関から融資を受け、年間家賃収入400万円、価格5,000万円の一棟マンションを購入した場合も利回りは8%になります。

どちらも利回りは同じですが、融資を受けた場合の年間家賃収入額は、現金一括で購入した場合の5倍もの収入を得られるのです。

また、ローンの返済を含む諸費用を家賃収入で賄い、キャッシュフローを貯めていけば、2件目の収益物件を購入する資金とローン返済の実績づくりもなるため、今後の賃貸経営を大きくするのに役立ちます。

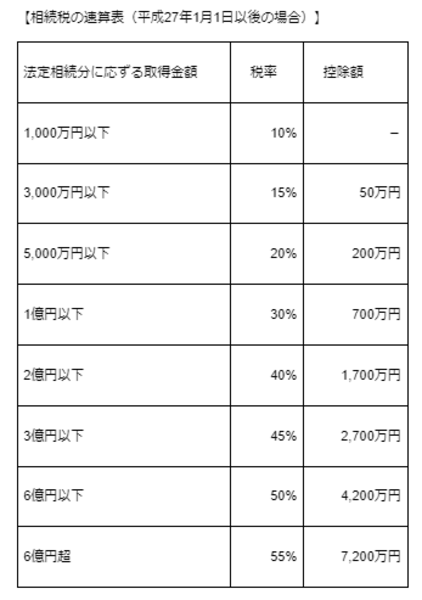

相続税の対策

マンション経営は相続税対策としても期待できます。

現金や株式などの資産を相続する場合は、その金額がそのまま相続税評価額になりますが、マンションなどの不動産は、公示価格(時価)よりも低く見積もられるため相続税評価額が下がります。

物件によって異なりますが、土地の部分は公示価格のおよそ80%程度、建物部分についてはおよそ70%~80%程度(自治体によって異なる)の評価額になるのです。

相続税評価額が下がれば支払う相続税も減るため、結果的に相続税対策につながります。

参照:国税庁『No.4155 相続税の税率』

マンション経営のデメリット・リスク

ミドルリスク・ミドルリターンのマンション経営は、初心者にもおこないやすい投資方法のひとつですが、投資である以上デメリットやリスクも存在しています。

ここでは、不動産投資の代表的なリスクについて解説します。どのようなリスクがあるか把握した上で、しっかりとリスクヘッジすることが重要です。

空室リスク

マンション経営をするにあたって、空室リスクは切っても切り離せないリスクのひとつです。

マンション経営をおこなう際には、空室リスクを視野に入れた収支シミュレーションをおこなうとともに、できるだけ賃貸需要の高い物件を選ぶことが重要です。

また、入居希望者に選ばれるために、入居者ニーズにあわせたリフォームやリノベーションをおこなったり、人気の設備を導入したりといった空室対策もおこないましょう。

家賃滞納リスク

家賃滞納リスクは入居者がいるのに家賃収入が入ってこないだけでなく、帳簿上は売上が計上されるため所得税は課税されてしまうことから二重のデメリットになります。

家賃滞納リスクの対策方法として、家賃保証会社との契約を入居条件にすることがおすすめです。万が一入居者が家賃を滞納しても保証会社が家賃を保証してくれるため、マンションオーナーは安心できます。また、入居審査の基準を厳しくするのも効果があります。

金利上昇リスク

現在(2021年11月)日本政府のゼロ金利政策のため超低金利が続いていますが、今後の金融政策や景気の回復によっては、金利が上昇する可能性は十分考えられます。そのため、ローン契約時に「変動金利型」を選んだ場合は、大幅にローン返済の金利額が上がる可能性があるため注意が必要です。

金利上昇リスクの対策方法としては、ローン契約時に固定金利を選んだり、頭金を多めに入れて借入れ金額を少なくしたりすることで、金利上昇のリスクを軽減できます。また、自己資金に余裕があるときに繰り上げ返済をおこない返済期間を短縮するのも効果があります。

老朽化リスク

マンションなどの賃貸物件は新築時がもっとも満室になりやすく、古くなるほど空室が増えていきます。空室が増えると入居付けのために家賃を下げなくてはならず、賃料下落リスクにつながります。

リスク対策としては、建物の老朽化をできるだけ遅らせ建物の資産価値を維持するために、日頃から定期的なメンテナンスや修繕をおこない、10年~15年ごとに大規模修繕をおこなう必要があります。

しかし、一棟マンションの大規模修繕には高額な費用がかかります。いざ大規模修繕となったときに慌てずにすむよう、計画的に修繕積立てをおこない大規模修繕に備えることが重要です。そのための費用を収支計画にしっかりと組み込んでおくことも忘れないようにしましょう

災害リスク

日本各地で地震や台風などによる風水害などの被害が報告されています。こういった自然災害や火災などの災害を完全に防ぐことは非常にむずかしいですが、複数の対策を併用することで、できるだけリスクを下げることにつながります。

まず、火災保険に加入する際は、地震保険もかならず加入しましょう。また、被災した際の被害を最小限にするためにも、投資用マンションを選ぶ際には、そのエリアのハザードマップなどを確認し、地盤が強い土地や水没しにくい地域の物件を選ぶことも大事です。

また地震対策としては「新耐震基準」に対応した建物を選ぶとともに、複数のマンションを所有する際はエリアを分散させることも災害リスク対策につながります。

まとめ

この記事では、マンション経営にかかる初期費用やランニングコストの種類と目安について解説しました。マンション投資をはじめるためには、初期費用として、頭金が10%~30%程度、諸費用が5%~10%程度を自己資金として用意する必要があります。

またマンション投資にはメリットもたくさんありますが、リスクもあります。投資を成功させるためには、しっかりとリスクを理解し対策を立てた上で運用をおこないましょう。