アパート経営のよくあるデメリットとリスクを解説!失敗談から学ぶリスク対策と相談先 | アイネット

アパート経営をはじめる前は、誰もが「お金持ちの自分」を想像するもの。ただ実際には「アパート経営で失敗! 」なんて記事を多くみかけます。これではアパート経営の魅力も半減ですよね。 ただアパート経営の失敗には必ず原因があります。原因がわかれば対策もとれるというのが世の常。

そこでこちらの記事では、「アパート経営の3大デメリット」について詳しく解説します。

目次[非表示]

- 1.【おさらい】アパート経営の仕組みと特徴

- 2.【デメリット1】アパート経営は空室が増えて厳しくなる

- 2.1.アパート経営は空室が増えるといわれる理由

- 2.1.1.人口減少による借り手の減少

- 2.1.2.工場移転や大学の都心回帰

- 2.2.大学の移転によるアパート経営の末路

- 2.3.アパート経営の空室リスクを回避する方法

- 3.【デメリット2】サラリーマンのアパート経営は失敗しやすい!?

- 3.1.アパート経営で破産する代表的な3事例

- 3.1.1.【事例1】無理なローンを組んだために返済が困難に……

- 3.1.2.【事例2】アパートの老朽化で想定以上の修繕費が……

- 3.1.3.【事例3】サブリースの仕組みを知らず罠にハマる

- 3.2.地獄の日々と税金アップで失敗した事例

- 3.3.アパート経営は事業であることを心得る

- 4.【デメリット3】逃げられない資産価値の下落と費用の増加

- 5.デメリットへの対策

- 5.1.デメリットへの対策①アパート経営は空室が増えて厳しくなる

- 5.2.デメリットへの対策②サラリーマンのアパート経営は失敗しやすい!?

- 5.3.デメリットへの対策③逃げられない資産価値の下落と費用の増加

- 6.アパート経営のリスクと対応策について

- 6.1.1.空室リスク

- 6.2.2.家賃滞納リスク

- 6.3.3.地震や火災などの自然災害リスク

- 6.4.4.建物の老朽化リスク

- 6.5.5.立地リスク

- 6.6.6.騒音問題などの入居者トラブルリスク

- 6.7.7.収益悪化リスク

- 6.8.8.家賃下落リスク

- 6.9.9.サブリース契約に関するリスク

- 6.10.10.金利上昇リスク

- 6.11.11.供給過剰リスク

- 6.12.12.資産価値下落リスク

- 7.失敗談から学ぶリスク対策に成功するコツ

- 8.アパート経営の節税・収入面のメリット

- 8.1.生命保険の代わりにできる

- 8.2.節税効果がある

- 8.3.安定した収入を得られる

- 9.まとめ

- 10.この記事を読んだ方に人気のお役立ち資料一覧

【おさらい】アパート経営の仕組みと特徴

「アパート経営」は、所有する一棟アパートを第三者に賃貸し、家賃を得る不動産投資の手法のひとつです。なお、おもな収入源は家賃ですが礼金や更新料なども含まれます。

アパートは一般的に2~3階建ての木造もしくは鉄骨造の建物を指します。

アパート物件の取得は、一般的に金融機関の不動産投資ローンを利用するため、物件価格よりも少ない自己資金ではめられます。また、融資を利用することでレバレッジを効かせた投資をおこなうことも可能です。

同じ一棟物件のマンションと比較すると安価な費用ではじめられ、利回りが高めなのも魅力です。

アパート経営とマンション経営の違いは?

アパート経営とよく比較されるのがマンション経営です。マンション経営は、マンション一棟丸ごと所有して賃貸する場合と、マンションの1室(区分)を所有し賃貸する方法があります。

一棟マンションは3階建て以上の鉄筋コンクリート造を採用するケースが多く、それにともない総戸数も多いため、アパートに比べて建築費用や取得費用は高額です。

中古アパートが数千万円程度から購入できるのに対して、マンションは中古物件でも最低1億円以上かかります。

規模が大きくその分、家賃設定はアパートよりも高く設定できますし、部屋数も多いので家賃収入は多くなります。

区分マンションは1室のみを所有するため、少ない資金で購入できるため、不動産投資初心者にもおすすめの投資方法です。その代わり、1室分の家賃しか得られないためアパート経営に比べると収益性は低くなります。

【デメリット1】アパート経営は空室が増えて厳しくなる

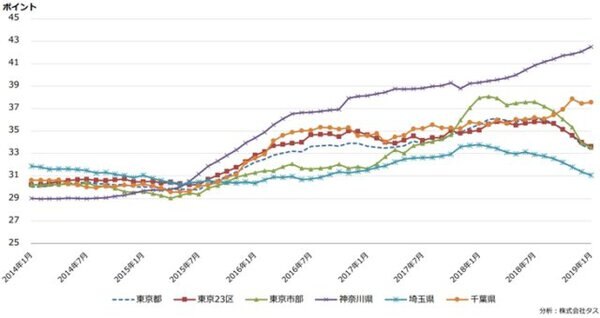

ここ数年、アパートの供給過剰などによる空き家問題について取りあげるメディアが目立ちます。実際のところアパートの空室率はどのような動きをみせているのでしょうか。

株式会社タスの賃貸住宅市場レポートでは、一都三県におけるアパートの空室率を調査して公表しています。

【TAS 賃貸住宅市場レポート 空室率グラフ】

画像引用:株式会社タス 賃貸住宅市場レポート

直近だと東京と埼玉で空室率の改善がみられるものの、全体的に高い水準にあります。もちろん首都圏とほかの地域をすべて一緒にすべきではありません。ただ以下のような時代の変化を考えると、今後も空室が増え続けると考えて差し支えないでしょう。

- 人口減少による借り手の減少

- 工場移転や大学の都心回帰

では、よく聞く上記ふたつの空室要因について、もう少し詳しく解説します。

アパート経営は空室が増えるといわれる理由

これから「人口減少による借り手の減少」と「工場移転や大学の都心回帰」が、本当に空室の増加要因になっていくのかみてみましょう。

人口減少による借り手の減少

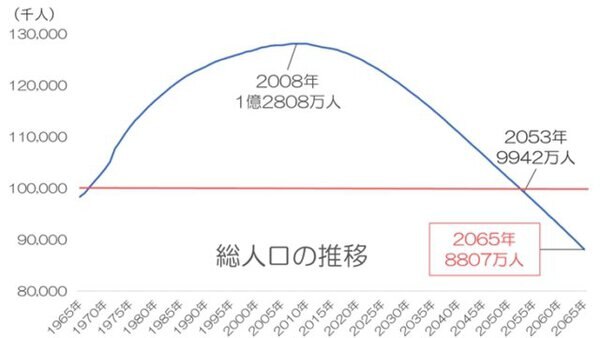

日本の人口は減り続け、少子高齢化も確実に進んでいきます。国立社会保障・人口問題研究所が公表している、日本の将来推計人口の推移をご覧ください。

【日本の将来推計人口(平成29年推計)】

2008年の人口1億2,808万人でピークを迎えたあと、人口は急減。2053年に1億人を割り込み、2065年に8,808万人にまで減少すると試算されています。実にピーク時の30%も人口が減少する計算です。

「人口減少 = 世帯数の減少」ではありません。単純にアパートを借りる人が激減するとは言い切れません。ただ普通に考えて、これだけのハイペースで人口が減少すれば空室が増えても不思議ではないのです。

工場移転や大学の都心回帰

これまで大学がある地域は、賃貸需要を見込んで多くのアパートが建築されてきました。 しかし「人口減少・少子高齢化」が加速するこの時代にあって、多くの大学で生き残りをかけた本格的な統廃合が進められています。大学の統廃合が進む理由は、18歳人口(大学に進学できる年齢)の大幅な減少です。

18歳人口の減少:120万人(2017) → 103万人(2030) → 88万人(2040)

※2040年の大学進学者数推計は約51万人で、現在の約80%の規模に減少

※私立大学の約4割が入学定員未充足(2017年度)

引用:文部科学省高等教育局 「2040年を見据えた高等教育の 課題と方向性について」 大学の連携・統合等の検討について 1.検討の背景

文部科学省では大学間の連携や統合がしやすい体制づくりを検討。また大学生が集まる魅力あるキャンパスづくりのために、東洋大学・中央大学・文教大学などの有名大学が続々と都心部への移転を決定しています。

また直近の話題として、大手自動車メーカー「ホンダ」が2023年までに埼玉狭山工場を完全閉鎖すると発表。工場が閉鎖すれば約4,600人もの大量の従業員が、一気にほかの地域へ流失します。つまり、ホンダの工場を当てにしたアパート経営をしていた人にとって大打撃となるのです。

こういった大規模な施設の周辺には、従業員や学生の住む賃貸住宅が密集し、飲食店やスーパー・病院といったさまざまな施設も営業しています。あながちダメージを受けるのは賃貸経営だけとも言えません。

大学の移転によるアパート経営の末路

大学が移転してアパート経営が破綻した代表的な例が、青山学院大学相模原キャンパスの移転です。

日本経済新聞社が2015年に報じた、以下のような記事があります。

単身向けマンションの賃料は神奈川県全体の平均が6万3千円台、埼玉県は同5万5千円台。都心から1時間程度の場合、管理費込みのワンルーム相場は4万円前後が下限の地域が多い。ところが相模原の場合「ワンルームの管理費込みの最低ラインは2万円台前半。専有面積が15平方メートル程度と小さめでバス・トイレが一体のタイプの値下がりが目立ち、10年前のほぼ半値になった」(相模原の独立系不動産)。

家賃が下落した理由の一つが大学の移転だ。相模原駅から2駅東の淵野辺駅は青山学院大学相模原キャンパスの最寄り駅だ。相模原から淵野辺にかけてはバブル期前後に投資用マンションの建設が活発で、(中略)大手によるワンルームの供給が相次いだ。さらに2003年に青学大が工場の跡地に進出したことでマンション建設に弾みがついた。ところが青学大は13年に相模原キャンパスの文系学部1~2年生を東京都渋谷区のキャンパスに集約。理系学部は残ったものの、学生数は大幅に減少した。

ワンルームの賃料は「税金や修繕積立金などの家主の負担を考えれば2万円台が限界。そこまで下げても学生の抜けた穴は大きく、空室が埋まらない」(淵野辺の不動産会社)という。

引用:日本経済新聞 家賃2万円台、首都圏マンション激戦地を歩く 2015/12/12

大学の学生に依存したアパート経営の危険性は、上記の「家賃を相場の半額にまで落としても、空室が埋まらない」という事実が証明しています。圧倒的な好条件を提示しても入居者が決まらないというのは、逆に言えばもともと立地条件が悪かったとも言えるでしょう。

アパート経営の空室リスクを回避する方法

では空室リスクは避けられないという前提にて、健全なアパート経営を続けるための対策を考えてみましょう。特に人口減少や重要施設の移転による空室リスクに対し、「あぱたい」が提言する対策法はふたつです。

- 駅が近い需要の多い立地を選ぶ

- 大型施設に依存したアパート経営をしない

賃貸市場は供給過剰によってただでさえ借り手市場と言われています。駅に近くて家賃の安いアパートという条件が揃えば、最優先で検討してもらえるでしょう。

駅からの距離や商業施設などの周辺環境、ニーズに合った間取りなどの立地条件を厳選して、確実に入居者が望めるアパート経営を目指しましょう。

おすすめの空室対策ブログはこちら>>賃貸物件の空室対策ブログ8選!成功大家の体験&アイデア~不動産屋ブログまで

【デメリット2】サラリーマンのアパート経営は失敗しやすい!?

アパートは気軽に何棟も買えませから、経験が積みづらい投資と言えます。よって自分でアパートローンを組んでゼロからスタートするサラリーマン大家は、特に金銭的なリスクに気をつけなければなりません。

アパート経営によくある、金銭的なリスクは、

- 無理なローンを組んだために少しの変化で破綻する

- 家賃滞納者が何人かいて、予定していた収入が入らない

- アパートの老朽化で想定以上の修繕費がかかってしまう

- サブリースの仕組みを知らなかったために家賃減額の罠にハマる

- 大学移転や死亡事故などの突発的要因により空室が埋まらなくなる

- アパート経営が黒字化したことで想定以上の所得税がかかる

アパート経営で破産する代表的な3事例

【事例1】無理なローンを組んだために返済が困難に……

前述の「無理なローン」とは、一体どのようなローンの組み方を指すのでしょうか。

非常に多いパターンが「短期間で返済するためにギリギリの返済額にして、頭金ナシで借り入れる」という計画です。早めに完済すれば、家賃収入がまるまる手に入りますから気持ちはわかります。ただ危険極まりない行為だというのを理解しなければいけません。

わかりやすく返済シミュレーションを作成しましたのでご覧ください。

借入金額8000万円(金利2.5%) | |

借入条件 |

毎月返済額 |

頭金1000万円/返済期間30年/金利2.5% |

27万6,584円 |

頭金1000万円/返済期間30年/金利3.0% |

29万5,122円 |

頭金ナシ/返済期間20年/金利2.5% |

42万3,922円 |

頭金ナシ/返済期間20年/金利3.0% |

44万3,678円 |

頭金ナシのフルローンなら最初の資金繰りは楽です。しかも上表のように、頭金の有無に関係なく金利が上がっても返済額に大きな影響はないようにみえます。

ただ問題は返済額の違いです。上表の最低金額と最高金額の差は約17万円です。実にワンルーム3戸分の家賃に相当します。「返済期間を短くしてリタイア生活をしたい」という気持ちが先行してギリギリのローンを組むと、金利上昇や空室の発生があれば直ちに破綻してしまうでしょう。

1番よいのは「無理のない返済額にする」「完済を急ぐなら余剰金で繰り上げ返済する」というふたつです。

最初から無理なスタートでは、途中の障害で簡単に倒れてしまうことを肝に銘じましょう。

【事例2】アパートの老朽化で想定以上の修繕費が……

アパートは10年も経過すれば驚くほど劣化します。設備の故障も多くなるでしょう。

たとえ立地がよくて入居者に困らなくても、時間とともに修繕の回数は増えますし、本来なら大規模修繕もしなければいけません。

例えば外壁を塗り替えるなら、平均的なアパートで最低200万円以上が必要。また給湯器やエアコンなどの設備機器も、1台の交換で約10万円は必要です。

修繕費が利益を食いつぶすことは、アパート経営では実によくあることなのです。

【事例3】サブリースの仕組みを知らず罠にハマる

家賃保証を謳う「サブリース」。サブリースとは「アパート1棟を借りあげ、家賃の80〜90%を一定期間補償するシステム」です。保障期間はだいたい10年間が多く、「30年一括借り上げ」を謳う会社もありますね。

しかし実際には、10年以上もの長い期間にわたって同じ家賃を必ず払ってもらえるわけではありません。サブリースは大家とサブリース会社にとってwin-winな仕組みに聞こえますが、そもそも家賃を何十年も保障してもらえるという理屈がおかしいのです。

サブリースの仕組みについて、以下の記事で詳しく解説していますのでぜひこの機会にリスクを学んでおきましょう。 >>アパート経営の詐欺【6つの具体的な嘘から学ぶ】不動産の正しい知識

地獄の日々と税金アップで失敗した事例

実際の失敗事例として、不動産投資の失敗談を赤裸々に語った有名ブログ「僕と投資と樹海の日々」をご紹介します。

ブログで伝えている物件詳細や運営内容などから、ブログ運営者がなぜ失敗したのかを考えながらみてみましょう。

画像引用:僕と投資と樹海の日々

【所有していた物件】

- 鉄筋コンクリート造中古アパート18戸

- 物件価格:4,000万円

- 融資金額:4,800万円(リフォーム代金込み)

- 入居率:3年間90%以上を維持

【収支の状況】

- 毎月の家賃収入:45万円

- 毎月のローン返済額:40万円

- 信用保証協会への保証料:約100万円 / 年

- 管理費未払い:約37万円

- リフォーム代金未払い:約105万円

- その他:固定資産税・国民健康保険料・都市計画税など計150万円滞納(月々分納で返済)

ローン返済ですでにギリギリです。そこへ国民健康保険料や各種納税で毎月の収支は赤字。ローン返済を6年間延長してもらえるよう銀行と交渉しますが、条件が合わず失敗に終わります。

最終的には税金滞納で物件差し押さえ通知書が届いてしまいました。

【なぜ失敗したのか?】

最終的にアパートを4,550万円で任意売却。借金は全額返済できたけれども消費税が払えず、2年かけて分納支払いすることになりました。

失敗した直接の原因は、書いたとおり返済期間の短さだったと思いますがそんなものは、物件を買う前に計算してなければいけなかったはずです。僕が買う時は13年返済で充分やっていける計算でした。買う前は収入が少なかったため、国民健康保険税など資産や収入によって変わる税金などが物件を買ったあとに莫大になりました。バカだからここらへんは甘く見ていました。

ブログ運営者は失敗の原因を「返済期間の短さ」と考えています。つけ加えるなら、「収支計画の甘さ」も原因のひとつと言えるでしょう。

例えば当ケースの場合、家賃収入を得ることで増える「国民健康保険料」や「所得税」などの税金を考慮していません。本業のみの年収が300万円だとすると、家賃収入540万円が加算されて、合計所得は840万円。

詳細な計算は省略しますが、概算の所得税は下記のようになります。

【所得税計算例】

- 年収300万円:( 300万円 - 青色申告控除65万円 - 基礎・配偶者控除76万円 ) × 5% - 0円 = 79,500円

- 年収840万円:( 840万円 - 青色申告控除65万円 - 基礎・配偶者控除76万円 ) × 23% - 636,000円 = 971,700円

家賃収入の有無で所得税が892,200円もの差になりました。もし所得税が上がることを考慮していれば、破綻に追い込まれることもなかったでしょう。

アパート経営は事業であることを心得る

失敗事例をいくつかご紹介しましたが、各リスクに対してどのように対策すべきでしょうか。考えてみると、実は簡単なことばかりです。

- 収支計画をしっかりと立てる

- 税金の知識を身につける

- 空室を出さないように真剣に対策を練る

- キャッシュフローの意識を持って、現金をなるべく手元に残す

- 保険(火災保険・死亡事故保険など)を活用する

あらかじめの収支計画さえあれば長期的なイベントを把握でき、突発的なトラブルにも対応しやすくなります。また税金の知識はアパート経営には不可欠です。いかに節税できるかがアパート経営の成功と失敗をわける鍵と言っても過言ではありません。

【デメリット3】逃げられない資産価値の下落と費用の増加

安定して収入が得られるはずのアパート経営。実は長く所有するほど損失のリスクが大きくなります。

【デメリット2】サラリーマンのアパート経営は失敗しやすい!? の内容と重複しますが、具体的な理由は以下のとおり。

- 大規模修繕費により、いずれ多額の費用が必要になる

- 建物の老朽化による資産価値の減少と家賃の下落

- 減価償却期間が終わると所得税が高くなる

- 建て替えたくても住民の立ち退きなどに費用と手間がかかる

アパート経営の手間と費用が増える理由

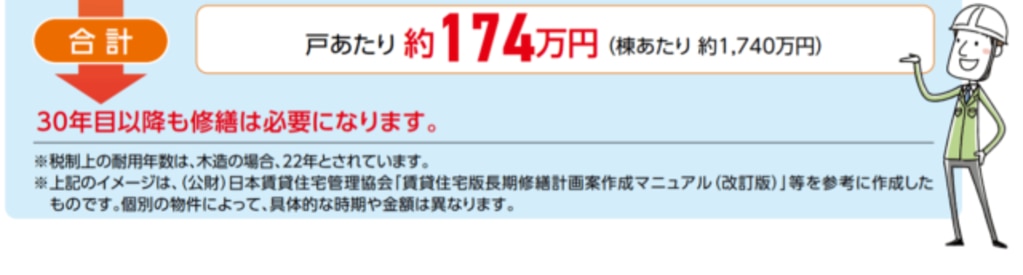

ここまでに「老朽化」というキーワードが何度か登場しましたが、いまいちピンとこないかたも多いでしょう。特に「大規模修繕」にどのくらいの費用がかかるかなんて、一般の人では知る由もありません。

まず家賃を下げないためには、修繕による資産価値の維持が必要です。国土交通省が作成した「民間住宅の計画修繕ガイドブック」では、築30年で木造10戸(1K)のアパートなら、1,740万円もの修繕費がかかると試算されています。  ■画像引用:国土交通省「民間住宅の計画修繕ガイドブック」

■画像引用:国土交通省「民間住宅の計画修繕ガイドブック」

賃貸物件の家賃は、年間で1%ずつ落ちていくのが一般的な認識です。もちろん「立地条件のいい物件」「適切な修繕とリフォーム」で資産価値は維持できます。ある程度は家賃の下落も抑えられるでしょう。

ただ「築30年 × 1% = 30%」の家賃下落、そしていつか必要になる多額の修繕費は避けられません。アパートの長期保有が、いかに損失リスクを大きくするかご理解いただけたのではないでしょうか。

アパートの老朽化と費用の増加で失敗した事例

老朽化による家賃の下落、そして前章までに解説した納税額のアップ。

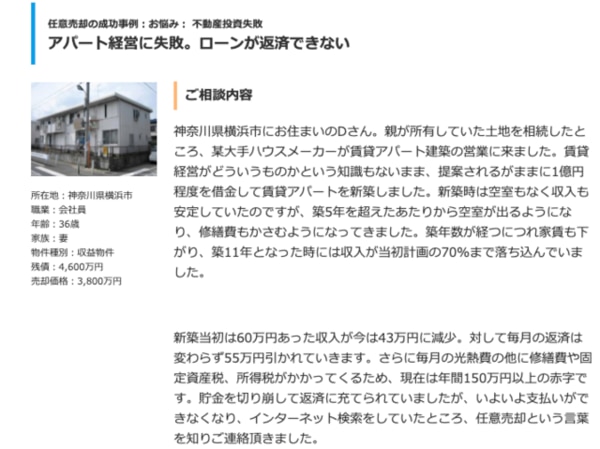

実際に上記のリスクに耐えられなくなり、アパートを売却した事例があります。以下は一般社団法人全国住宅ローン救済・任意売却支援協会のホームページで紹介されている、不動産投資の失敗事例です。

画像引用:一般社団法人 全国住宅ローン救済・任意売却支援協会 アパート経営に失敗。ローン返済ができない

- アパート購入の際に多額の借り入れ

- 年数経過にともない空室が増加

- 修繕費の増加

- 経年劣化が進むにつれて家賃が下落

ここまでに解説したデメリットがほとんど当てはまっていますね。任意売却という方法で毎月の返済負担を減らせましたが、最終的には800万円ほどマイナスになったとのこと。

では、上記までのリスクを回避するにはどうしたらよいのでしょうか。

アパート経営をはじめるにはゴールを決める

長期的なアパート経営で一番重要なのは、「最初にゴールを決めること」だとよく言われます。実は最初にアパート経営のゴールを決めて長期的な計画とシミュレーションをおこなえば、大抵のデメリットは回避できるのです。

ゴールというのは、大きくふたつにわけられます。

- 長期間物件を保有して、インカムゲインを手にする

- 早めに投資金額を回収して、物件を売却する

アパート経営で目指すべきゴールは「安定的なインカムゲイン」です。ただ安定したインカムゲインを得るには、「入居者に満足してもらえるアパート」「こまめなメンテナンスと適切な修繕」が絶対条件なのを忘れてはいけません。

また早めに投資資金を回収して売却するのも出口戦略のひとつ。買い手がつきやすい築15年を目安に売却するまでの道筋を計画しましょう。

一番理想的な戦略は「資産価値の高い立地とメンテナンスによりできるだけ長期間のインカムゲインを狙いつつ、築15年を目安に高めに売る」という流れです。

デメリットへの対策

デメリットへの対策①アパート経営は空室が増えて厳しくなる

少子高齢化が進み、日本の人口が減少している現在、アパートの空室が減ることは難しい状況です。

しかし、きちんと空室対策をすれば、所有アパートも満室経営ができます。

空室を埋めるためには、どんな時代にでも需要があるお部屋づくりにしましょう。

まずは、以下4点をチェックしましょう。

- 設備の見直し

建物の設備は、時代によってどんどん新しいものが出てきます。

いつまでも古い設備のまま設置していると、時代に合わず、需要もなくなります。

- 家賃相場の調査

周辺の家賃相場を調査しましょう。

物件を建設した当時よりも、周りの家賃相場は下がってきていて、所有アパートのみが家賃設定が高い場合があります。

- 管理が行き届いているかチェック

所有物件の共有部分や周辺環境がゴミで汚れていないか、ホコリがたまっていないかなど、きちんとチェックしましょう。

入居者様は、きちんと管理が行き届いているか、大家さんが思っているよりも見ています。

- 建物が老朽化していたらメンテナンス

建物の老朽化により、入居希望者が耐震性などに不安を感じ、空室がなかなか埋まらない可能性があります。

建物はいずれ老朽化するため、タイミングを見て、大規模なリフォームをして生まれ変わることも重要です。

デメリットへの対策②サラリーマンのアパート経営は失敗しやすい!?

サラリーマンは、本業をしながら、アパート経営をすることになります。

アパート経営は、想定しているより、何かと資金が必要になります。

空室が埋まらずに、ローン返済が困難にならないためにも、多くの資金を準備しておきましょう。

万が一、空室ができて家賃収入が一時的に入らなくなった場合でも余裕を持てるように、多めの自己資金を持っておくことが重要です。

急な設備の破損や、老朽化によるリフォームなど、いつ資金が必要になるかわかりません。

設備の破損や老朽化による建物のリフォームなどは、大家さん負担になる場合が多いため、急な出費に対応できるよう、多めに自己資金を準備しておきましょう。

ローン返済がギリギリにならないためにも、アパート経営を始める前に、多めの自己資金を準備した上で、アパート経営を始めることをおすすめします。

デメリットへの対策③逃げられない資産価値の下落と費用の増加

アパートを建設した当時は新築ですが、築年数が経つにつれて、老朽化が進み、物件の価値も下落します。

老朽化したアパートを経営するには、綺麗に保つための維持費や、管理費などがかかってきます。

老朽化したまま放置しても入居希望者は集まらず、空室がなかなか埋まらなくなることで

家賃収入がなくなってしまい、修繕費として必要になる資金が得られなくなることもあります。

そのため、リフォーム、リノベーション、建て替えなど、その物件に合った方法で老朽化を防ぎましょう。

リフォームやリノベーションなど費用はかかりますが、物件の老朽化の状態などを調査した上で、その物件に合った方法で修繕すると、アパートの老朽化におけるリスクや問題点の改善・解消に繋がります。

アパートの老朽化が進むと、アパートの維持費や管理費も以前よりかかってきます。

修繕費にかかる費用を、どのくらいの期間で回収できるかを算出し、費用対効果を見極めておくことが重要です。

アパート経営のリスクと対応策について

アパート経営をおこなうにあたってリスクはいくつか存在しますが、あらかじめリスクを把握し、リスクを最小限におさえるための対策を立てることが可能です。

ここでは、おもなリスクの種類と一般的な対策方法を紹介します。

1.空室リスク

アパート経営をおこなううえで常に注意したい最大のリスクです。

アパート経営のおもな収入源は家賃収入なため、入居者がいない空室が増えると収入が減ってしまいますが、ローンの返済などの維持費用は支払う必要があります。

家賃収入よりも維持費用が多くなると手元の資金から持ち出しが増えてしまいますが、それもなくなり本格的な資金難になると物件を差し押さえられてしまうおそれもあるのです。

なお、空室リスクの要因は、経年劣化、家賃が高すぎる、立地が悪いなど、さまざまです。そのため対策を立てる際は、空室になる要因を特定し、その要因に沿った対策をおこなうことが重要です。

2.家賃滞納リスク

家賃滞納がつづくと家賃収入がないばかりか、入居者を入れ替えることもできないため、そのあいだは損失がつづくことになってしまいます。

入居者の家賃滞納は、3ヶ月以上で賃貸借契約の解除事由に該当するようになりますが、入居者が行方不明だったり、退去を拒否する場合は、裁判に発展し、解決までさらに時間がかかってしまうことも考えられます。

そこで家賃滞納リスク対策として、家賃保証会社の利用がおすすめです。万一、入居者が家賃を滞納した場合でも保証会社が家賃を補填してくれ、督促もおこなってくれるため、大家さんの負担が少なくてすみます。

3.地震や火災などの自然災害リスク

地震大国と言われる日本では、全国どこであっても地震被害を想定する必要があります。また近年では台風などの風水害の報告も増えています。

これらのリスク対策としては、必要に応じて火災保険や地震保険に加入しておくことです。ただし保険が適用されないケースや、適用されても補填額が全額ではない場合もあります。

そのため、保険に加入するとともに、以下の点を留意しておくとよいでしょう。

・ハザードマップなど確認し、リスクの低いエリアの物件を選ぶ

・必要に応じて地盤改良する、建物の補強をおこなう

・保険内容を見直して、、無駄なく保障される契約内容を選ぶ

・日頃の点検や管理をしっかりとおこなう

4.建物の老朽化リスク

経年によって建物が古くなると入居者が減り、空室が増える傾向があります。

経年による空室は収入が減るだけでなく、空室対策のためのリフォームなども必要となり、支出も増えていきますし、資産価値も減少してしまいます。

そのため、経年劣化をおさえるために日頃からこまめなメンテナンスをおこない、資産価値を維持するための大規模修繕費用を積み立てておくなどの対策が必要です。

また、新築アパートを建てる際は、高品質な施工が得意な建築会社に建築してもらうとよいでしょう。

5.立地リスク

前述のように、アパート経営の最大のリスクは空室リスクであり、空室になる原因はさまざまですが、中でも最大の原因となるのが「立地による空室リスク」です。

アパート経営の成否は物件の立地にかかっていると言っても過言ではありません。それだけ、物件の立地選びは重要なのです。

好立地の条件はたくさんありますが、中でも「人口の減少が少ない賃貸需要の高いエリアで、駅から近く利便性がよい」ことが好立地であると言えるでしょう。物件を選ぶ際はできるだけ「好立地条件」を多く満たす物件を選びましょう。

ただし、周辺に似たような競合物件が多い場合は供給過多によって空室が増えてしまうため注意が必要です。

6.騒音問題などの入居者トラブルリスク

アパートなどの集合住宅で入居者トラブルが起きた場合、ほかの部屋の入居者にも影響をおよぼし、入居者が退去してしまうことも考えられます。そのため、できるだけ迅速かつ円満に解決しなければなりません。

入居者トラブルリスクには以下のようなものがあります。

・騒音問題

・共用部分での喫煙

・ゴミの出し方

・禁止されているペットの飼育

入居者トラブルリスクを防ぐには、管理会社にしっかりと入居審査をしてもらうことが重要ですがトラブルが起こる可能性は残ります。万一、入居者トラブルが生じた場合でも迅速に対応できる実績と経験が豊富な管理会社に管理を依頼することが重要です。

7.収益悪化リスク

ここまでアパート経営のさまざまなリスクを紹介しましたが、そのどれもがアパート経営をおこなううえで収益の悪化につながります。

しかし、そのほかにも金利上昇リスクやオーバーローンリスクなど、収益が悪化し、それによってアパート経営の破たんにつながる危険性もあるため注意が必要です。

8.家賃下落リスク

建物は経年劣化するにつれて価値が下がり、家賃も下落していくのが一般的です。また近隣に新しい賃貸アパートや賃貸マンションなどが増えると、そのままの家賃設定では入居者の確保がむずかしくなります。その場合、家賃を下げて入居者を募集することになります。

家賃が下落すると月々の家賃収入が減るだけでなく、利回りが低くなることで物件を売却する際の売却価格にも悪影響を及ぼします。

家賃下落リスクの対策方法としては、家賃を維持できる物件をつくることが大事です。たとえば入居者ニーズの高い最新設備の導入や、時代にあった間取りへのリノベーションなどが考えられます。

アパート経営をはじめるにあたって、家賃下落リスクについても考慮しておきましょう。

9.サブリース契約に関するリスク

サブリース会社(不動産管理会社)がオーナーからアパートをまるごと借り上げ、それを第三者(入居者)に「転貸」します。

サブリース契約は、空室の有無にかかわらず家賃が保証されるなどのメリットがありますが、家賃保証は2年ごとに見直され、保証額が引き下げられるケースもあるため注意が必要です。

サブリースを検討する際はメリットとデメリットを理解したうえで契約内容をしっかり確認しましょう。

10.金利上昇リスク

アパート経営をはじめる際、融資を受けることが一般的ですが、変動金利で借入れをおこなった場合は金利上昇によって返済額が増えてしまうリスクがあります。

返済額が大きくなると最悪の場合は毎月の家賃収入より返済金額が大きくなるといった

状況に陥り、アパート経営が破たんするおそれも考えられます。

対策としてはローン契約時に頭金を多く入れたり、繰り上げ返済したり、借入額を減らすとよいでしょう。また固定金利を採用するなどの方法があります。

ローン借入れの際は、今後の金利動向を考慮したうえで金利タイプを検討しましょう。

11.供給過剰リスク

アパートの周辺に新しいアパートが増えすぎると空室率が上昇し、家賃収入が減少します。これを供給過剰リスクと呼びます。

供給過多リスクの対策方法は、物件の差別化が効果的です。たとえば、楽器演奏可にしたり、ペット飼育可にしたり、高齢者や外国人の入居者受け入れなどが考えられます。

アパートの立地を決める際は、周辺の競合物件の状況を詳しく調査し、今後の増加傾向などを予測しておきましょう。

12.資産価値下落リスク

アパートの建物は、築年数の経過とともに資産価値が落ちていきます。また土地についても景気変動などによって地価が下がる可能性があります。

土地価格が下がると物件価格が大きく下がるため、たとえ家賃収入で収益が上がっていたとしても、不動産を売却するときに資産価値が下落していれば、最終的な不動産投資の収支がマイナスになってしまうかもしれません。

資産価値下落リスクを防ぐには、資産価値の落ちにくい好立地物件を選ぶことが重要です。また建物の資産価値を維持するために、日常的にこまめなメンテナンスをおこなうのも効果的です。

失敗談から学ぶリスク対策に成功するコツ

アパート経営をおこなううえで生じるリスクに対応するためには、さまざまな対策方法があります。ここではリスク対策の失敗談を例に挙げながら、「リスク対策に成功するコツ」を紹介します。

資料内容や業者の話だけをうのみにしてしまった

地方都市の中古アパート物件を現地調査せずに購入して失敗したケースがあります。

物件は駅から多少距離はあるものの車移動でなら生活に問題のない範囲であり、利回りも高めだったため、即購入を決意した購入者さん。しかし遠方であることと、せっかくの有料物件を逃したくなかったため、物件情報と不動産業者の説明だけで契約を結びました。

契約後に現地で物件を確認したところ、あると思い込んでいた駐車場がなかったため、入居者を確保できず空室が多く、かといっても売れもしない「負動産」になってしまったそうです。

このように現地確認をせずにインターネット上や業者の情報だけをうのみにしてしまうと、思わぬ失敗につながる場合があります。上記のケースは、購入前に現地確認さえしておけば避けられたリスクです。

リスク対策を成功させるためには、与えられた情報だけでなく、オーナー様自身で情報を集めて判断する必要があります。

安さだけで管理会社を選んでしまった

業務内容を確認せず、管理委託料の安さだけで管理会社を選んで失敗したケースがあります。

はじめてのアパート経営で管理会社を選ぶ際、「管理委託料3%」という安さに惹かれて管理会社を決めたオーナー様。しかし契約後、料金に含まれる基本業務の種類が少なく、それ以外の業務は別料金であることに気付きます。

仕方なく追加で業務を依頼したところ、一般的な管理委託料以上の費用がかかってしまったとのことでした。

管理会社は、長期にわたるアパート経営のパートナーとして重要な存在です。そのため管理会社を選ぶ際は、複数の会社から見積もりを取り寄せて慎重に比較検討することが欠かせません。

毎月の委託料はもちろん、委託料に含まれる業務内容、管理実績などをしっかりと確認して、信頼できる管理会社を選びましょう。

アパート経営の節税・収入面のメリット

アパート経営はリスクだけでなく、メリットもしっかりと存在しています。

ここでは、アパート経営のメリットについて解説します。

生命保険の代わりにできる

アパート経営をはじめる場合は、アパート物件の取得に金融機関の不動産投資ローンを利用するのが一般的です。その際、金融機関によっては「団体信用生命保険(団信)」へ加入できる場合があります。

団信とは、ローン契約者に万が一の事態(死亡・重度の障がいなど)が起こった場合、保険会社が金融機関にローン残債を補償します。

それによって残された家族(または本人)は、完済された物件を受け取ることができるのです。

その後は、アパート経営をそのまま継続することもできますし、物件を売却してまとまった額を受け取ることもでき、いざというとき生命保険代わりに役立ちます。

節税効果がある

アパート経営をおこなうことで、固定資産税や相続税、所得税などの節税につながります。

土地を所有している場合、更地状態のときに比べてアパートを建てていると固定資産税が1/6、都市計画税が1/3までおさえられます。

土地を相続する場合も相続税評価額が安く評価されるため、結果的に相続税が少なくなります。

また確定申告では、減価償却費の経費計上や不動産所得が赤字だった場合の損益通算などをおこなうことで所得税・住民税を安くできるなど、さまざまな節税効果が期待できるのです。

安定した収入を得られる

アパート経営は、入居者がいるかぎり長期的に安定した家賃収入を毎月得ることができます。

ローン返済中は、家賃収入から返済金を支払いますが、ローン完済後は家賃収入の大部分が

収益となります。

そのため、会社員の副収入として、老後資金や年金目的でアパート経営をはじめる人も多いです。

またアパート経営は、管理会社に物件の管理全般を委託できるため、手間がかからないのもメリットです。

まとめ

アパート経営に大きなデメリットがあるのは事実です。

- ますます増えていく空室リスク

- 修繕費の増加・無理なローンなどお金に関するリスク

- 経年劣化による資産価値の下落・維持費用の増加

アパート経営のデメリットは、あらかじめの把握と対策を決めておけば必ずクリアできます。今日「あぱたい」が解説したデメリットの内容と対策方法をしっかりと頭に入れて、末長くアパート経営を続けていきましょう!