アパート経営で年金が減額される?【20万の壁】家賃収入がある時の受給や確定申告

アパート経営で家賃収入があると、年金は全額受給できるのだろうか? 年金と家賃収入があると確定申告はどのようにするのだろう?

あなたは年金を受給しながらアパート経営をする場合、受給額に影響するかなどの疑問をお持ちではありませんか?

アパート経営で家賃収入がある場合の年金受給は、収入が増えつつもデメリットもあります。 60歳から70歳という年代だからこそ感じる不安や悩みについて、「家賃収入と年金収入」というテーマで『あぱたい』がわかりやすく解説します。

※本記事を資料として見たい方は以下からダウンロード可能です

アパート経営で年金が減額される?【20万の壁】家賃収入がある時の受給や確定申告.pdf

目次[非表示]

- 1.アパート経営で家賃収入があると年金が減る?減らない?

- 2.年金を受給しながらアパート経営した場合のふたつのデメリット

- 3.年金と家賃収入がある場合の確定申告をわかりやすく解説!

- 3.1.年金と家賃収入による所得税の計算式

- 3.1.1.1.公的年金などの雑所得を計算

- 3.1.2.2.家賃収入より不動産所得を計算

- 3.1.3.3.損益通算

- 3.1.4.4.純損失や雑損失の繰越控除

- 3.1.5.5.総所得金額

- 3.1.6.6.課税総所得金額

- 3.1.7.7.所得税総額

- 3.1.8.8.税額の確定

- 4.アパート経営は年金に影響しない!年金代わりになるアパート経営

- 5.まとめ

アパート経営で家賃収入があると年金が減る?減らない?

家賃収入がある場合の年金受給額なら減りません。 年金が減るのは定年退職後に年金を受給しながら再雇用された場合、在職中に年金を受給した場合など。

アパート経営で家賃収入を得ても年金は減らないのです。 年金額が減るという制度があるのは事実です。そのため、家賃収入がある場合の年金受給に不安を感じるかたが多いのでしょう。

アパート経営の家賃収入と在職老齢年金の関係

簡単にお伝えすると “厚生年金保険料を支払いながら年金も受給している” という状態だと年金受給額が減ります。サラリーマンをつづけながら厚生年金を受給している場合だね!

なお年金以外に収入があると年金が減る制度に、「国民年金」は該当しません。 年金が減るというのは在職老齢年金制度の仕組みであり、厚生年金保険の被保険者が老齢厚生年金を受給する場合の話。本制度に該当すると年金受給額が減ります。

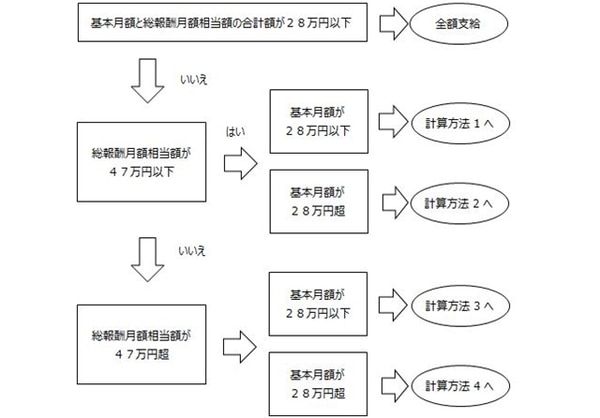

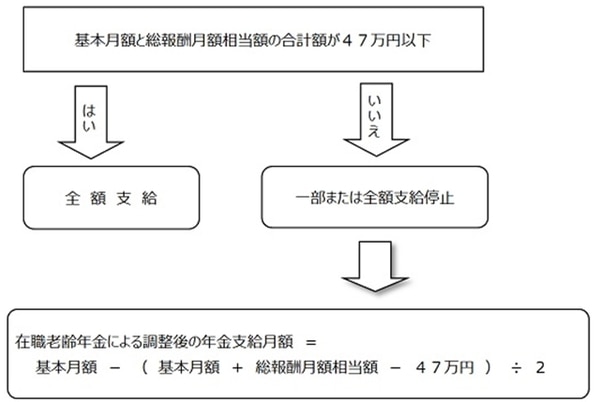

年金受給額がどのくらい減少するかはふたつの要素で決まります。

- 「給与などの年間収入」と「厚生年金受給額」

- 「60~65歳未満」か「65歳以後」

上記で判断するための簡単なフローチャートがあるのでご覧ください。なおフローチャートにある用語もあわせて確認しておきましょう。

「基本月額」とは?

1年間で受給する年金額を12か月で割った額。配偶者や子供がいる場合に加算される額は除きます。

総報酬月額相当額とは?

(その月の標準報酬月額)+(その月以前1年間の標準賞与額の合計)÷12

結論的には、「年金をもらいながら働いていて一定額以上を超える場合」に年金が減るということ。つまり家賃収入がある場合の年金受給額には影響しないのです。

【60~65歳未満】 【65歳以後】

画像引用:日本年金機構 在職中の年金

【60~65歳未満】では、フローの先でさらに計算方法がわかれます。少し複雑なためここでの解説は割愛しますが、気になるかたは以下の情報を参考にされてください。

参考:日本年金機構 60歳台前半(60歳から65歳未満)の在職老齢年金の計算方法

本記事を資料としてダウンロードしたい方はこちらから

>>アパート経営で年金が減額される?【20万の壁】家賃収入がある時の受給や確定申告.pdf

節税対策に興味のある方はこちら

>>オススメ節税対策一覧

年金を受給しながらアパート経営した場合のふたつのデメリット

家賃収入があっても年金受給額が減ることはありません。 ただ家賃収入がある場合の年金受給には、ふたつのデメリットがあります。

【デメリット1】年金以外で家賃収入があると扶養から外れる

60歳以上のかたが退職し、年金を含めた年収が180万円未満なら親族の扶養に入れます。 例えば息子さんがサラリーマンをしていて、親夫婦が息子さんの扶養家族というケースですね。

しかし扶養されている親の年収が180万円以上になると、被扶養者になれません。 そのため、親が年金受給者で不動産収入があると扶養控除は適用されないのです。結果、子供の税金が高くなってしまいます。 そもそも扶養になるには、以下の条件を満たしていると証明しなければいけません。

1. 戸籍謄本か戸籍抄本により3親等内である続柄を証明 |

2. 住民票により同居していることを証明 |

3. 別居の場合は預金通帳の写し、現金書留郵便の控えなどにより仕送りしていることの証明 |

4. 課税証明、年金証書、確定申告書などによる収入の証明 |

参考:『日本年金機構』健康保険(協会けんぽ)の扶養にするときの手続き

誰かの扶養に入るなら、収入証明の提出が必要です。不動産収入なら「確定申告」の控えを提出します。 そのため、年金受給者で180万円以上の収入があるとわかると扶養から外れてしまうのです。

【デメリット2】アパート経営による収入があると確定申告が必要

① 給与所得のあるかた |

給与収入が2,000万円を超えるなど一定の条件に該当する場合 *ほとんどの場合は年末調整があるため申告不要 |

② 公的年金などだけのかた |

ほとんどの場合、確定申告不要制度により申告不要 |

③ 退職所得のあるかた |

外国企業から受け取った退職金など源泉徴収されないものがある場合 |

④ ①~③以外のかた |

各種所得から所得計算をおこない控除しても所得税が残る場合 *確定申告不要制度により申告不要な場合がある |

年金だけなら上表の②に該当し、年金収入が400万円以下なら確定申告は必要ありません。一方でアパート経営者は上表の④に該当し、年金収入が400万円以下であっても不動産所得が20万円を超えると確定申告が必要です。

年金受給者の「確定申告不要制度」とは?

確定申告不要制度とは、一定条件を満たせばわずらわしい確定申告を不要とする制度。 年金受給者の場合、サラリーマンと同じように源泉徴収で所得税を納付しています。

あらかじめ所得税を納税しているため、確定申告は必要ないとする仕組みです。 なお確定申告不要制度は、以下のふたつの条件を満たしていなければいけません。

- 公的年金などの収入合計金額が400万円以下で、年金などの全部が源泉徴収されている

- 公的年金などに係る雑所得以外の所得金額が20万円以下である

参考:『政府広報オンラインについて』ご存じですか? 年金受給者の確定申告不要制度

アパート経営の不動産所得は、家賃収入から必要経費を差し引いて計算します。

仮に戸建住宅を賃貸している場合を考えてみましょう。

月額7万円の家賃収入があり必要経費が5万円かかるとしても、年間所得は24万円になってしまいます。アパート経営の不動産所得は、簡単に20万円を超えるのです。

アパート経営の収入が20万円超えたら、確定申告が必要になります。

本記事を資料としてダウンロードしたい方はこちらから

>>アパート経営で年金が減額される?【20万の壁】家賃収入がある時の受給や確定申告.pdf

節税対策に興味のある方はこちら

>>オススメ節税対策一覧

年金と家賃収入がある場合の確定申告をわかりやすく解説!

国税庁が提供する「e-Tax」を使用すれば簡単ですし、短時間で申告を終えられますよ。 計算方法も難しくありません。

まず年金は「雑所得」になります。また家賃収入による所得は「不動産所得」。どちらも “所得” であり、計算方法も同じです。

つまり年金収入と家賃収入を上記の式に当てはめ、所得額を計算すればよいだけ。最後に合計の所得額からいろいろな控除額を差し引いて、税率を掛ければ納税額が算出できます。

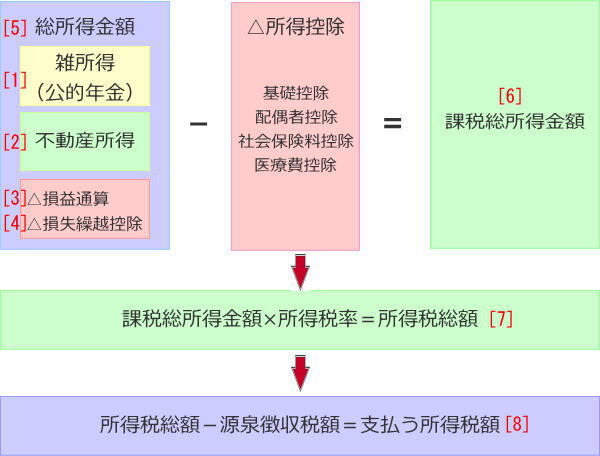

年金と家賃収入による所得税の計算式

前述の解説をフロー図にしました。

1.公的年金などの雑所得を計算

年金収入から雑所得を計算。年金額により異なりますが、年金収入には「公的年金控除」が認められています。 控除額や控除の方法は下表のとおり。

年齢 |

年金受給額 |

控除額 |

65歳未満 |

70万円以上、130万円未満 |

70万円 |

65歳以上 |

120万円以上、330万円未満 |

120万円 |

また詳しい計算方法は「国税庁の高齢者と税(年金と税)」のページでも確認できます。

2.家賃収入より不動産所得を計算

家賃収入から以下の必要経費を差し引いて不動産所得を計算。以下が主な必要経費です。

- 固定資産税

- 損害保険料

- 減価償却費

- アパートローンの支払金利分

- 修繕費

- 仲介手数料

- 宣伝広告費

- 通信費

- 交通費

- 図書費

- 事務消耗品費

- そのた賃貸事業に必要な費用

3.損益通算

不動産所得が赤字になった場合や災害による被害などの損失を所得から控除。

4.純損失や雑損失の繰越控除

前年に控除できなかった純損失や雑損失を繰り越して所得から控除。

5.総所得金額

ここまでの計算で総所得金額が確定します。

6.課税総所得金額

総所得金額から各種控除をおこない「課税総所得金額」の算出。控除の種類と金額は以下のとおり。

【課税所得額から差し引ける控除の種類と金額】 | |

基礎控除 |

38万円(令和2年分以降は変更になります) |

配偶者控除 |

38万円(納税者本人の所得により減額されます) |

扶養控除 |

38万円(扶養者の年齢により変わります) |

医療費控除 |

最高200万円 |

社会保険料控除 |

支払った社会保険料 |

生命保険料 |

最高12万円 |

7.所得税総額

課税総所得金額に該当する税率を掛けて所得税総額を計算します。

画像引用:『国税庁』所得税の税率

8.税額の確定

源泉徴収票に記載された源泉徴収額を、所得税総額から差し引いた残りが支払うべき税額です。

年金収入は源泉徴収されてるから源泉徴収票があります。毎年1月末までには届くから、無くさないように保管しておいてください。

本記事を資料としてダウンロードしたい方はこちらから

>>アパート経営で年金が減額される?【20万の壁】家賃収入がある時の受給や確定申告.pdf

節税対策に興味のある方はこちら

>>オススメ節税対策一覧

アパート経営は年金に影響しない!年金代わりになるアパート経営

年金を受給しながらのアパート経営について、ポイントをまとめておきましょう。

- 家賃収入があっても受給できる年金は減らない

- 年金が減るのは厚生年金保険に加入した状態で、勤務先から給与がある場合

- 年金以外に家賃収入で20万円以上の所得があると、確定申告が必要

- 賃貸事業用の資産を保有するので、固定資産税や修繕費などの経費がかかる

70歳以降は被保険者でなくなるけど同じように扱われます。

アパート経営はもろもろ経費がかかるものの、費用はすべて家賃収入のなかから支払います。つまり、よほど経営状態が悪くなければアパート経営は年金にプラスしたありがたい収入になるのです。

まとめ

この記事をお読みいただいたあなたは、もしかすると「家賃収入があると年金が減るのでは? 」と不安に思っていませんでしたか?

場合によっては「年金収入 + 給与収入 + 家賃収入」なんてケースもあるでしょう。 厚生年金保険が適用されている会社から給与を得ているなら、年金が減額になる対象です。しかし家賃収入にはまったく関係がないため、減額の心配はありません。

確定申告もe-Taxなど使えばとても簡単にできるようになっています。年金を受給するようになっても、心配せず前向きにアパート経営していきましょう!

この記事を読んだ方に人気のお役立ち資料

>>アパート経営シミュレーション無料エクセルソフト5選.pdf